Výpočet půjčky do 5 minut【červenec 2025】

Potřebujete půjčku, ale bojíte se, že na ní zbytečně přeplatíte tisíce korun? Naštěstí na trhu existuje řada poskytovatelů, kteří nabízí výhodné a levné úvěry. Samozřejmostí je podrobný výpočet půjčky, s jehož pomocí si jednoduše ověříte, kolik vás bude půjčka stát. S tím vám pomůže náš srovnávač půjček, který během pár minut porovná desítky parametrů od úrokových sazeb až po poplatky.

Proč je výpočet půjčky populární a na co dávat pozor

4 důvody, proč je výpočet půjčky výhodný

✅rychlý přehled ceny úvěru

✅jednoduché plánování rozpočtu

✅snadné použití online

✅nižší riziko spadnutí do dluhové pasti

4 věci, na které si u výpočtu půjčky dát pozor

❌složitý výpočet u některých typů půjček

❌nemusí být vždy přesný

❌nebere v úvahu skryté poplatky

❌je nutné projít veškeré podmínky

TIP: Při online výpočtu půjčky je nejdůležitější úroková sazba. Bohužel ani úroková sazba vám nezaručí, že půjčka bude opravdu výhodná. Pozor si dejte i na RPSN a skryté poplatky.

Jak výpočet půjčky získat

Chcete si půjčit, ale nevíte, kolik vás bude půjčka ve skutečnosti stát? V takovém případě se řadíte mezi klienty, kteří si uvědomují rizika úvěrů. S výpočtem i prověřením bezpečnosti úvěru vám pomůže náš srovnávač půjček. Nepotřebujete pro výpočet splátek půjčky excel.

Po srovnání půjček si můžete vybrat úvěr, který odpovídá vašim potřebám i finanční situaci. Ihned poté přeneseme potřebné údaje na stranu nebankovní společnosti, čímž se proces sjednání zkrátí na několik minut. Pouze stačí ověřit vaši identitu buď pomocí dokladů, nebo BankID. Ověřit musíte své příjmy pomocí dokumentů či opět prostřednictvím online nástroje.

5 důvodů, proč použít srovnávač:

- Bezpečné a jednoduché srovnání půjček

- Vyhledání půjčky na míru vaší bonitě i požadavkům

- Půjčky od ověřených a kvalitních poskytovatelů

- Široký výběr půjček pro různé příležitosti

- Porovnání podle různých parametrů (úrokové sazby, poplatky, RPSN)

NAŠE RADA: Během výběru si dejte pozor na dobu splatnosti. Delší doba splatnosti znamená nižší měsíční splátky, ale ve výsledku zaplatíte více na úrocích.

Kdy se výpočet půjčky obecně vyplatí

- Chcete si sjednat nový úvěr

- Chystáte se uzavřít dlouhodobý úvěr na bydlení

- Máte v plánu konsolidaci půjček

- Chcete pomocí úvěru refinancovat stávající úvěr

- Plánujete koupi automobilu nebo nemovitosti

Ani výpočet splátky půjčky vám však nezaručí, že půjčka bude skutečně výhodná. Během výběru je třeba věnovat pozornost dalším parametrům jako skryté poplatky nebo doba splatnosti. Pozor si dejte na sankce, které vás mohou při nesplácení nemile překvapit. Pokud chcete cenu půjčky snížit, je pro vás vhodnou volbou manželská půjčka nebo půjčka s ručitelem.

NAŠE RADA: Nenechte se zmást nízkou úrokovou sazbou. Mnohem důležitější je roční procentní sazba nákladů (RPSN), která zahrnuje úroky i další náklady spojené s úvěrem.

Rozdíl výpočtu půjčky oproti jiným typům půjček

Výpočet půjčky se liší v rámci bankovních půjček, ale také mezi jednotlivými typy nebankovních úvěrů. Například online půjčky nabízejí rychlý proces a vyřízení přímo z domova, ale často si za tuto výhodu účtují i vyšší poplatky. Podobně jsou na tom i půjčky všem bez registru, jejichž cenu navyšují i vysoké úrokové sazby a ostatní náklady.

Během výběru můžete vybírat mezi různými alternativami. Tou nejvyhledávanější je nebankovní půjčka, která je dostupnější než klasické bankovní úvěry. Nebankovní půjčky jsou obvykle doporučovány osobám s nízkou bonitou.

Pro nečekané výdaje je vhodnější rychlá půjčka, která je však známá i svojí vysokou cenou. I když ji můžete mít na účtu téměř ihned, je třeba počítat s vysokými úrokovými sazbami. Oproti klasickým půjčkám se nevyplatí hledět na RPSN, které je vhodné brát v úvahu pouze u dlouhodobých úvěrů.

Nejvíce vás překvapí výpočet splátky půjčky u alternativ bez nahlížení do registru. U nich narazíte nejen na vysoké úrokové sazby, ale i jednorázové poplatky a pravidelné poplatky. V porovnání s ostatními úvěry je půjčka bez registru jedna z nejdražších. Pozor si dejte i na podvodné půjčky, které jsou zejména u tohoto typu úvěrů časté.

DOPORUČENÍ: Během výpočtu půjčky věnujte pozornost i svému rozpočtu. Stanovte si odpovídající měsíční splátku, která nebude příliš vysoká, ale zároveň s ní dokážete úvěr splatit v co nejkratším čase.

Jaká jsou největší rizika a negativní dopady půjček obecně

Rizika u půjček

Než se rozhodnete pro konkrétní půjčku, pečlivě zvažte všechny náklady, včetně úrokových sazeb a poplatků. Důležité je také prověřit, zda má poskytovatel půjčky platnou licenci od České národní banky a jak vysoké sankce si účtuje při nesplácení. U některých rizikovějších forem úvěrů se totiž může cena úvěru se sankcemi prodražit i o více než dvojnásobek.

Negativní dopady půjček

Jedním z negativních dopadů půjček může být při nejhorším scénáři ztráta majetku. Pozor si dejte zejména na půjčky zajištěné vašim majetkem. Opět platí pravidlo, kdybyste se měli dopředu ujistit, že dokážete úvěr splácet. Během výběru půjčky se zaměřte i na výši měsíční splátky a dobu splatnosti.

Proč existují rizikové půjčky

Rizikové půjčky existují z důvodu poptávky ze strany problémovějších klientů, kteří potřebují prostředky pro pokrytí nečekaných výdajů. Poskytovatelé těchto půjček také podstupují riziko, což se odráží na vysokých úrokových sazbách. Spotřebitelské půjčky jsou však naštěstí regulovány, díky čemuž si nemůžou společnosti účtovat nesmyslně vysoké sazby, poplatky ani sankce.

VAROVÁNÍ: Při výpočtu půjčky zahrňte nejen své příjmy, ale i výdaje. Jedině tak zjistíte, zda dokážete úvěr splácet, aniž by nějak zvlášť utrpěla vaše životní úroveň.

Závěr

Výpočet půjčky vám pomůže vyhnout se případným problémům, které mohou mít podobu nesplacení a často i exekučního řízení. Samotný proces výpočtu nemusí být zrovna jednoduchý, ale věřte nám, že se mu vyplatí věnovat váš drahocenný čas. Spolu s trochou vynaložené energie a naším srovnávačem si vyberete půjčku, která bude výhodná a sedne na míru vašim potřebám.

Časté otázky

Co se stane, když nezaplatím půjčku?

První měsíc probíhá stejně. Věřitel (zde banka či nebankovní společnost) vám zašle jednu či více upomínek s výzvou k uhrazení částky po splatnosti. Následné procesy se mohou lišit. Banky většinou účtují úrok z prodlení, pokutu a náklady vymáhání úvěru (výzvy k placení). Nebankovní společnosti mívají ve smlouvách i smluvní úroky po splatnosti. Za první tři měsíce mohou být vysoké, v dalších měsících nesplácení jsou regulovány zákonem. Banky vymáhají půjčky samy i půl roku, nebankovní poskytovatelé často jen jeden až tři měsíce. Následuje prodej pohledávky inkasní agentuře (vymahačům) nebo návrh k soudu na zahájení exekuce.

Kdo mi půjčí v insolvenci?

Insolvence neboli oddlužení zakazuje spotřebiteli jakékoliv další zadlužování, které by mohlo vést ke vzniku nové platební neschopnosti. To znamená, že žádný licencovaný poskytovatel neposkytuje půjčku v insolvenci. Ostatní poskytovatelé tento zákon nerespektují. Proto se setkáte s půjčkou v insolvenci od soukromé osoby nebo s podnikatelskou půjčkou v insolvenci (formou půjčky pro OSVČ). Před vzetím takového úvěru důrazně varujeme. Veškeré dopady tohoto kroku půjdou za vámi. Především můžete půjčkou v insolvenci vyvolat zrušení oddlužení a návrat veškerého předchozího vymáhání (exekucí) včetně úroků, které za dobu dosavadního oddlužování naběhly.

K čemu je ověřovací poplatek 1 Kč?

Ověřovací poplatek slouží k identifikaci klienta, a především jeho bankovního účtu. Poskytovatel půjčky se ujišťuje, že dohodnuté peníze z úvěru doputují na správný účet. Chybu v přepisu čísla účtu může udělat každý. Ale pokud poskytovateli pošlete ověřovací platbu ve výši 1 Kč (někde 0,01 Kč), nebude už o správném čísle vašeho účtu nejmenších pochyb. V poslední době se ovšem trh od ověřovacích poplatků odklání. Může si to dovolit díky zavedení nové a rychlejší identifikace: BankID (bankovní identita). Tím na straně klienta ubývá jeden administrativní krok a celkový proces vyřízení půjčky se zjednodušuje a urychluje.

Jak dlouho trvá schválení půjčky?

Proces schvalování půjčky se u jednotlivých poskytovatelů liší. Někteří jsou velmi rychlí a půjčku dokáží schválit během několika minut. Během dalších několika minut můžete mít peníze v hotovosti nebo na svém účtu (pokud vaše banka umí okamžité platby). Takto rychlé schválení je typické pro mikropůjčky a půjčky do výplaty. Vyšší částky se schvalují o něco déle, většinou několik hodin. Poskytovatel musí prověřit více databází a pečlivěji propočítat úvěruschopnost, či zhodnotit budoucí možný finanční vývoj zájemce o půjčku. Vůbec nejdelší schvalování čekejte u hypoték. Tam jsou to i týdny. Někde mezi se ještě pohybují statisícové bankovní úvěry a úvěrové rámce v podobě kreditních karet. Ty bývají vyřízeny během několika pracovních dní.

Co dělat, když vám banka nepůjčí?

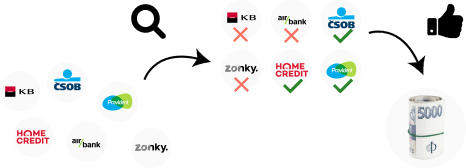

Zamítne-li vám banka půjčku, máte spoustu dalších možností, jak úvěr získat. Oslovit můžete další banky (klidně všechny) nebo se obraťte na nebankovní společnosti. Abyste nemuseli dlouze vybírat z řady nebankovních poskytovatelů, je tu pro vás online srovnání půjček. S jedinou žádostí o půjčku dokáže oslovit více poskytovatelů najednou, a tím vám v krátké době ukázat dostupné půjčky: seznam poskytovatelů, kteří vám opravdu půjčí. Srovnávač ale můžete využít i jinak: sami si porovnat prověřené půjčky od licencovaných nebankovních společností. Bez hledání a zbytečného bloudění jejich webovými stránkami. Následně požádat o úvěr, který vám bude nejvíce vyhovovat.

Která půjčka je nejlepší?

Hodnocení půjček závisí na situaci, v níž se zájemce o ně nachází. Jiná půjčka bude nejlepší pro toho, kdo si chce auto na úvěr, jiná pro žadatele o několik tisíc do výplaty. Zatímco bankovní půjčky jsou si vzájemně podobné, a tudíž určené jen užšímu okruhu klientů, půjčky nebankovní se mnohem více specializovaly. Často je právě nebankovní půjčka vstřícnější k lidem ve specifické životní situaci: zkušební doba, mateřská/rodičovská dovolená, starobní důchod, živnostník s paušální daní, dlužník, atp. Možností a situací spousta. Online srovnávač dokáže vybrat nejvhodnější úvěr za vás. Stačí vyplnit a odeslat jednoduchý online formulář.

Zdroje

- Parlament České republiky. Zákon č. 257/2016 Sb. (ve znění pozdějších předpisů) Zákon o spotřebitelském úvěru In: Zákony pro lidi. Dostupné z: https://www.zakonyprolidi.cz/nabidka/cs/2016-257/zneni-20190104#Top

- REDAKCE. Úvěr je dobrý pomocník, ale špatný pán In: ČNB [online]. 7.12.2020. Dostupné z: https://www.cnb.cz/cs/o_cnb/vlog-cnb/Uver-je-dobry-pomocnik-ale-spatny-pan

- REDAKCE. Víte, kolik peněz jste utratili minulý měsíc? In: ČNB [online]. Dostupné z: https://www.penizenauteku.cz/

- Veronika Andělová. Nebankovní půjčka v porovnání s úvěrem u banky. In: Vysoká škola polytechnická [online]. 2017. Dostupné z: https://is.vspj.cz/bp/get-bp/student/43895/thema/4689

- Jak na peníze 2 díl: Půjčky a jak na ně? – YouTube. YouTube [online]. Copyright © 2023 Google LLC. Dostupné z: https://www.youtube.com/watch?v=5rWU8t4VcMI

- Ministerstvo spravedlnosti České Republiky. Oddlužení. In. insolvence.justice.cz [online]. Dostupné z: https://insolvence.justice.cz/jak-ven-z-dluhove-pasti/oddluzeni/