Bankovní půjčka do 5 minut【červenec 2024】

Pod pojmem “osobní bankovní půjčky” si většina představí bezpečné a výhodné úvěry. Ale i zároveň úvěry, které je nejtěžší získat. Na obou tvrzeních je značná část pravdy, ale u obou se může situace vyvíjet i naprosto odlišně. Kdy a jak? A podle čeho vybrat správnou bankovní půjčku, aby vám pomohla? Vše se dozvíte v našem detailním průvodci.

Proč je půjčka populární a na co dávat pozor

4 důvody, proč je bankovní půjčka výhodná

✅ nižší úroky a RPSN

✅ nízké úvěrové riziko

✅ značný výběr z částek i dob splatnosti

✅ při prodlení bývá užší rozsah sankcí

4 věci, na které si u bankovní půjčky dát pozor

❌ možný poplatek za sjednání půjčky

❌ předčasné splacení může být zpoplatněno

❌ poměrně nízká dostupnost

VYSVĚTLENÍ: Získat bankovní půjčku bývá náročnější než nebankovní úvěr. Důvodem je nízká ochota podstupovat zvýšené úvěrové riziko. Kde si banky nejsou jisté, že žadatelova situace je dobrá, úvěr automaticky zamítají. Nebankovní poskytovatelé jsou otevřenější kompromisům.

Jak bankovní půjčku získat

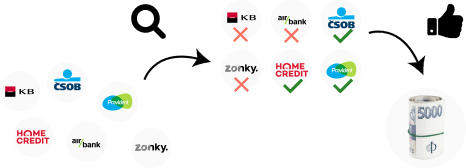

V našem online srovnání bankovních úvěrů, které jsou jednou z mnoha kategorií, si na jednom místě prohlédnete nabídky od několika tuzemských bank. Ihned uvidíte podmínky získání a splácení u všech srovnávaných úvěrů. Nebo jen vyplníte elektronický formulář a my s ním oslovíme všechny banky, s nimiž spolupracujeme.

Rychle zjistíte, u které z bank můžete uspět. Následně oslovíte jen ty banky, které vám půjčku předschválily. K žádosti si připravte osobní doklady a výpis z účtu nebo potvrzení od zaměstnavatele či daňové přiznání. U některých z bank se dá využít bankovní identita, která již plně nahrazuje kopii občanského průkazu. Následně vás pracovník banky provede zbývajícími kroky k získání půjčky.

5 důvodů, proč použít srovnávač:

- okamžitý přehled o nabídce na trhu

- vysoká bezpečnost

- rychlost komunikace s finančními domy

- přehled o dostupnosti půjček

- jednoduchý formulář

NAŠE RADA: Byť není s bankovními půjčkami spojeno riziko v dostatečném prověření poskytovatele (bankám neschází licence, narozdíl od některých poskytovatelů nebankovních půjček), vyplatí se vybírat půjčku přes online srovnávač. Zejména pro okamžitý přehled o nabídkách a podmínkách půjček, i pro snazší vyřízení.

Kdy se půjčka obecně vyplatí

- na menší i větší nákup

- na pořízení auta

- na rekonstrukci v bytě

- na úpravy okolo domu

- na refinancování nebo konsolidaci dražších půjček

I v bankovních půjčkách se může skrývat riziko. Každoročně prováděné Indexy odpovědného úvěrování ukazují, že mnoho bank se v bezpečností půjček řadí až za některé nebankovní společnosti.

DOPORUČENÍ: Neomezujte se při výběru jen na bankovní půjčky. Již roky se ukazuje, že ty nejzodpovědnější nebankovní společnosti umějí úvěrovat lépe a výhodněji než banky. Půjčky srovnávejte napříč celým trhem.

Rozdíl bankovní půjčky oproti jiným typům půjček

Bankovní půjčka může být jak krátkodobou, tak i dlouhodobou. Nejkratší doba splatnosti, s níž se u bank setkáme, jsou tři měsíce. Nejdelší může přesahovat 10 let. Bankovní úvěry jsou určeny pro rozsáhlejší záměry, než je doplacení účtů či úhrada za drobnou opravu spotřebiče (cíle typické pro krátkodobé úvěry).

Bankovní půjčku nikdy nezískáte v hotovosti. Narozdíl od půjčky pro dlužníky na ruku a dalších hotovostních půjček, se peníze z bankovního úvěru posílají jen na účet. Z účtu je můžete vybrat v hotovosti z bankomatu, či s penězi zaplatit kartou, případně je na určené místo odeslat bezhotovostním převodem.

I bankovní půjčky se vyřizují online, spadají do proto do obrovské kategorie online půjček. To bankám konečně už dovoluje konkurovat s rychlostí vyřízení těm nebankovním společnostem, co také poskytují úvěry ve vyšších částkách. Extrémně nízkým a rychlým půjčkám do výplaty však svou rychlostí zdaleka konkurovat nemohou, a ani do budoucna to pravděpodobně možné nebude.

Bankovní půjčka zdaleka není půjčkou pro každého. K jejímu získání potřebujete bezproblémovou platební historii a dostatečný příjem. Na druhou stranu: u bank se stále častěji setkáváme s tolerancí starších záznamů v registrech, které hovoří o drobných problémech se splácením (odklad splátky, snížení splátek).

NÁŠ TIP: Při výběru a následném sjednávání nejvýhodnější půjčky od banky se raději dohodněte na delším splácení nižších částek. Tím dosáhnete na maximální bezpečnost úvěru. Přednost dejte půjčce s předčasným splacením zdarma, abyste mohli při dobré finanční kondici bez sankcí odeslat jakoukoliv splátku navíc.

Jaká jsou největší rizika a negativní dopady půjček obecně

Rizika u půjček

Nebankovní i bankovní půjčky s sebou nesou riziko nesprávného odhadu úvěruschopnosti (resp. schopnosti splácet). Spojeno je s každým zadlužením. Nikdy si ve smlouvě nenastavujte splátky tak vysoké, abyste se s nimi dostávali na hranu možností. Jakýkoliv výpadek v příjmech, třeba z důvodu pracovní neschopnosti, by pro vás okamžitě znamenal negativní záznam v registrech.

Negativní dopady půjček

Negativní dopady? Počínaje negativními záznamy v registrech při ztrátě schopnosti splácet, až po vymáhání následující po dlouhodobějším nesplácení. Plus všechno mezi tím.

Proč existují rizikové půjčky

Rizikové půjčky, k nimž se bankovní úvěry rozhodně řadit nedají, se na trhu uchytily proto, že některým zájemcům jsou bankovní úvěry nepřístupné. Nepřístupnost způsobují další závazky, které tito zájemci o bankovní půjčku ještě musí splácet. Rizikové půjčky takový stav tolerují a peníze poskytnou.

NAŠE RADA: Vyzkoušejte hromadnou žádost o půjčku u ověřených poskytovatelů, s nimiž spolupracujeme. Ihned uvidíte, kteří z prověřených poskytovatelů s licencí vám dokáží bezpečně půjčit.

Závěr

Bankovní půjčky patří k nejlevnějším na trhu. Ale některé nebankovní varianty je dokáží porazit v bezpečnosti a odpovědnosti. Bankovní úvěr není automaticky tím nejlepším. U nižších částek srovnávejte i s nebankovními poskytovateli. U vyšších částek a účelového refinancování nebo konsolidace však bývají bankovní půjčky neporazitelné.

Zdroje

- Dominik Sedláček. Analýza a srovnání spotřebitelských úvěrů v České republice. Vysoká škola báňská [online]. 2023. Dostupné z: https://dspace.vsb.cz/bitstream/handle/10084/149657/SED0227_EKF_B0412A050005_2023.pdf

- Martin Bednář. Co je pro Čechy prioritou při výběru půjčky. In Faei.cz.[online]. 18.11.2020. Dostupné z: https://faei.cz/pro-cechy-jsou-pri-vyberu-pujcky-nejdulezitejsi-uroky/

- REDAKCE. Čtyři roky se zákonem o spotřebitelském úvěru. In: ČNB [online]. 31.3.2021. Dostupné z: https://www.cnb.cz/cs/o_cnb/podcast-cnb/Ctyri-roky-se-zakonem-o-spotrebitelskem-uveru-00001/

- Martin Bednář. Co je pro Čechy prioritou při výběru půjčky. In Faei.cz.[online]. 18.11.2020. Dostupné z: https://faei.cz/pro-cechy-jsou-pri-vyberu-pujcky-nejdulezitejsi-uroky/

- Kateřina Mahdalová. Vývoj exekucí v letech 2017 až 2019. In Novinky.cz.[online]. 4.5.2020. Dostupné z: https://www.novinky.cz/domaci/clanek/exekuce-miri-k-zasadnim-zmenam-40322419

- Bc. Lucie Kaslová. Peer to Peer půjčky. In: Západočeská univerzita [online]. 12.4.2022. Dostupné z: https://dspace5.zcu.cz/bitstream/11025/48548/1/P2P%20pujcky%20-%20Kaslova%20Lucie.pdf