Půjčka 400 000 Kč do 5 minut【červenec 2025】

Plánujete větší investici a chybí vám peníze? Pak je pro vás vhodná půjčka 400 000 Kč. Dlouhodobější úvěr nabízejí bankovní i nebankovní licencované společnosti. Abyste vybrali ten nejlepší, na míru vám přímo šitý, jsme tu my. Pohodlně se usaďte, zapněte internet a jdeme na to. Slibujeme, že vám představíme jen aktuální a ověřené nabídky.

Proč je půjčka populární a na co dávat pozor

4 důvody, proč je půjčka 4000 000 Kč výhodná

✅ sjednání půjčky online z domova

✅ široký výběr licencovaných nabídek

✅ nízká úroková sazba i poplatky

✅ rychlé zaslání peněz na účet

4 věci, na které si u půjčky 400 000 Kč dát pozor

❌ nevhodné podmínky při opožděných splátkách

❌ předčasné splacení nemusí být zdarma

❌ peníze obvykle zaslány jen na účet

❌ nutné mít čisté registry dlužníků

RADA: Pokud vám banka nechce půjčit peníze kvůli špatné platební morálce, informujte se u jednotlivých registrů dlužníků o možnosti vymazání vašeho jména ze seznamu.

Jak půjčku 400 000 Kč získat

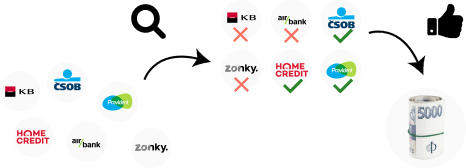

Dlouhodobější závazek několika set tisíc korun poskytují spíše licencované společnosti. I tak se najde nejeden soukromý poskytovatel, před kterým by se měl mít žadatel o půjčku na pozoru. Vyhnout se jim lze díky online srovnávači. Stačí vyplnit krátký dotazník a můžete se pustit do hledání nejlevnější půjčky.

Populárním nástrojem, který urychluje ověřování žádostí žadatelů o úvěr je open banking. Otevřené bankovnictví pomáhá třetím stranám zkontrolovat, jaká je bonita potencionálních klientů. To vše během okamžiku.

5 důvodů, proč použít srovnávač:

- vyplnění formuláře zabere jen pár minut

- využít služeb srovnávače může kdokoliv

- služby fungují 24 hodin denně 7 dní v týdnů

- vyhledávání i klientský servis je zdarma

- rychlá nabídka pouze aktuálních úvěrů

DOPORUČENÍ: Banky při schvalování žádosti často využívají svých formulářů. Díky tomu budete mít jistotu, že jste na nic nezapomněli.

Kdy se půjčka obecně vyplatí

- na koupi nového spotřebiče

- na úhradu nečekaných finančních nákladů

- na školné a další vzdělání dětí

- na finanční pomoc během podnikání

- na nečekané doplatky za elektřinu a plyn

Nikdo nemá jistotu, že se z bonitního klienta v budoucnosti nestane ten, kdo má problémy se splácením. Buďte na tuto možnost připraveni a kromě ceny úvěru se informujte i o možnostech, jak problémy se splácením poskytovatel řeší. Pokud chcete mít jistotu, že se nedostanete až do předlužení, sjednejte si pojištění schopnosti splácet spotřebitelský úvěr.

VYSVĚTLENÍ: Pojišťovna převezme odpovědnost splácení v případě, kdy například klient ztratí zaměstnání, je dlouhodobě nemocný, nebo se v jeho rodině objeví úmrtí.

Rozdíl půjčky 400 000 Kč oproti jiným typům půjček

Větší obnos peněz je vhodné poptat u licencované společnosti. Nejinak je tomu u půjčky 400 000 Kč. Tento úvěr je zpravidla nabízen bonitním žadatelům. A to za nižší úrokové sazby i splátek. Peníze jsou po schválené žádosti zaslány na bankovní účet. Protože se jedná o větší obnos peněz, sjednání je možné jen osobně nebo online. Variantou rozhodně není půjčka přes mobil.

Půjčka 400 tisíc je sjednána za přísnějších podmínek, než půjčka bez registru nebo bez příjmů. Dlouhodobější úvěry jsou schváleny jen bonitním žadatelům. Nabízeny jsou za výhodných a poměrně levných podmínek. To půjčky bez registru nebo pravidelných příjmů může využít i klient se sníženou bonitou. Obecně se ale půjčka prodraží a navíc ji může žadatel sjednat s neověřeným poskytovatelem.

Úvěr 400 000 Kč může být bankovním úvěrem. Mezi takové nepatří SMS půjčka. Poskytovatel ale není jediný rozdíl mezi těmito dvěma úvěry. Zatímco půjčka 400 000 ihned je vyplacena jednorázově ověřenému poskytovateli, SMS půjčku lze se soukromým poskytovatelem sjednat i jako žadatel s dluhy nebo bez příjmů. Zásadním rozdílem je způsob vyplacení peněz. SMS půjčka není jednorázovou. O peníze klient může zasláním SMS žádat opakovaně.

Půjčka 400 000 Kč je legálním úvěrem, který lidé zpravidla sjednávají s ověřeným a licencovaným poskytovatelem. Mají tak jistotu, že se v případě finančních problémů budou moct s věřitelem domluvit a nalézt vhodné východisko. Naprostým opakem je půjčka na směnku nebo půjčka online bez papírů. Ty jsou nezákonným úvěrem, který sjednávají pouze podvodníci. A to s lidmi, kteří nemají šanci dosáhnout na úvěr s licencí.

RADA: SMS půjčka je vhodná pro lidi, kteří potřebují finanční pomoc pravidelně.

Jaká jsou největší rizika a negativní dopady půjček obecně

Rizika u půjček

Nejenom výše úrokové sazby je při hledání vhodnému úvěru důležitá. Lepší vypovídací hodnotu má RPSN. Roční procentní sazba nákladů započítává úrok i další poplatky. Jasně tedy udává, jaká je celková cena půjčky. Při hledání úvěru sledujte jak tyto hodnoty, tak také bezpečnost nabízených služeb.

Negativní dopady půjček

Ve chvíli, kdy se vaše finanční situace zvrtne a vy nevíte kudy kam, je nejdůležitější komunikace. Ověření a licencovaní poskytovatelé jsou na tyto situace připraveni. Zpravidla vám bude nabídnuta možnost odložení splátek. Lze také připravit splátkový kalendář, který upraví výši půjček i dobu jejich splácení.

Proč existují rizikové půjčky

Snížená bonita žadatele o úvěr automaticky zvyšuje pravděpodobnost, že nedojde k úhradě závazku ze strany dlužníka včas. Vysoké riziko opožděných splátek se nelicencovaní poskytovatelé snaží kompenzovat vyššími sankcemi či náklady za úvěr. Nebotní žadatelé na úvěr od banky nedosáhnou. Proto existují rizikové půjčky, které půjčí každému často na hranici zákona. Aby žadatel věděl, od koho si bezpečně půjčit, musí být i nebankovní úvěry regulovány.

VYSVĚTLENÍ: Pravost licence nebankovních společností lze ověřit v oficiálním seznamu České národní banky.

Závěr

Půjčka 400 000 Kč je úvěrem, který již stojí za zvážení. Dlouhodobější zadlužení může přinést nejeden problém v budoucnu. Vyhnout se mu můžete výběrem správného poskytovatele. Mezi ně patří licencované a ověřené společnosti. Ty vám zadarmo a ihned představí náš online srovnávač. Stačí, abyste vyplnili krátký formulář.

Časté otázky

Je možné získat půjčku v hotovosti?

Stále můžete narazit na poskytovatele, které vám vyplatí půjčku hotově “na ruku”. Buď na pobočce, nebo vám peníze přivezou až domů. Hotovost z půjčky si můžete také nechat vyplatit na poště, u partnerské čerpací stanice, na terminálu Sazky či v partnerských trafikách. Možností je hodně. Půjčku můžete na stejných místech také v hotovosti splácet. Ale splácení bývá možné i převodem na účet. Hotovostní půjčku poskytuje zhruba 15 % licencovaných nebankovních společností. U banky se s ní nesetkáte. Počítejte s vyšší cenou půjčky, neboť zprostředkování půjčky v hotovosti je nákladnější než výplata na účet.

Jak dlouho je záznam v registru a jak se z registrů dostat?

Registry existují dvojího typu:

registry dluhové – bankovní i nebankovní, BRKI, NRKI, SOLUS a EUCB

registry vymáhání dluhů – exekuce a insolvence

Záznamy v registrech jsou vedeny po různě dlouhou dobu. Vždy platí, že dokud závazek nebo vymáhání trvá, je záznam v registru aktivní. Po ukončení se záznam maže ve lhůtě od 15 dní (exekuce), přes 3 roky (SOLUS) až po 5 let (insolvence).

Jak se z registrů dostat? Prvním krokem je doplatit dlužné závazky. Po jejich uhrazení máte dvě možnosti: počkat na automatický výmaz z registru nebo o něj požádat po uhrazení dluhu. Potřebovat budete potvrzení o bezdlužnosti vůči společnosti, která záznam vložila a výpověď GDPR smlouvy s touto společností.

Kde si půjčit, když mám exekuci?

Některé nebankovní půjčky jsou dostupné i při drobné exekuci. Poskytovatelé je nabízejí jako účelovou půjčku na vyplacení se z exekuce, někdy i jako další úvěr nad rámec dluhu, na nějž se současná exekuce vztahuje. Nabídka na nebankovním trhu je široká, ale ne u každého poskytovatele se dá najít půjčka v exekuci. Abyste neztráceli čas zbytečným vyhledáváním a tříděním, spolehněte se na online srovnávač půjček. V kategorii „půjčka v exekuci“ ihned uvidíte přehledný výčet poskytovatelů, jež jsou schopni akceptovat záznamy v registru i drobnou exekuci. Počítat však musíte s dražší cenou půjčky, neboť věřitel podstupuje vysoké úvěrové riziko.

Co dělat, když mi zamítnou půjčku?

Zamítnutí půjčky neznamená definitivní konec. Na trhu působí spousta poskytovatelů, a každý z nich má ke schvalování úvěrů odlišný přístup. Pokud jste neuspěli u jednoho poskytovatele, můžete uspět jinde. Stačí vyzkoušet více bank i nebankovních poskytovatelů. Pokud možno bez skóringu, aby se záznamy o žádostech hned nepropisovaly do úvěrových registrů. Abyste ušetřili čas a námahu s hledáním, kdo by vám mohl půjčit a koho oslovit, využijte online srovnávač půjček. S jednou vyplněnou žádostí oslovíte hned několik poskytovatelů naráz a v krátké době se dozvíte, kde můžete uspět.

Jak sloučit půjčky do jedné?

Sloučení půjček neboli konsolidace není nic složitého. Prvním krokem je vyhledání poskytovatele, který konsolidaci provádí. Nemusíte hledat sami, přehled společností je pro vás připraven v online srovnání půjček v kategorii konsolidace. Vyberete si, která nabídka vám vyhovuje, případně vyplníte jednu univerzální žádost a my u poskytovatelů zjistíme, které ze sloučení bude dostupné právě pro vás. Než se do vyplňování pustíte, spočítejte si, jakou částku chcete celkem konsolidovat. Někteří poskytovatelé celou konsolidaci provedou sami. Jiní vám poskytnou požadovanou částku a vy máte za úkol ji využít ke splacení současných úvěrů a následně o tom nového věřitele informovat. Součástí konsolidace může být navýšení o další peníze.

Jaké doklady musím doložit k žádosti o půjčku?

Každá půjčka je jiná, a proto se i vyžadované dokumenty mohou lišit. U drobných půjček s krátkou splatností si vystačíte s osobními doklady a výpisem z účtu vedeného na vaše jméno. Poskytovatelé se snaží i takto jednoduché dokladování zjednodušit zaváděním BankID a aplikací k nahlédnutí do bankovní historie. Ostatní půjčky mohou vyžadovat nějaké dokumenty navíc. Například potvrzení o příjmu podepsané zaměstnavatelem (vysoké částky úvěru), kopii daňového přiznání (je-li žadatel OSVČ), doklad účelu využití peněz (typicky půjčka na auto), souhlas manžela/manželky s půjčkou, dokumenty k současným půjčkám (konsolidace, refinancování), dokumenty k zastavované nemovitosti (hypotéka).

Zdroje

- REDAKCE. Jak na peníze s Českou bankovní asociací. In: ČBA [online]. 30.5.2019. Dostupné z: https://cbaonline.cz/jak-na-penize-s-cba

- Ing. Dan Kazda. Dluhová past v rodinách a způsoby jejího řešení. In: Univerzita Pardubice [online]. 2022. Dostupné z: https://dk.upce.cz/bitstream/handle/10195/78931/KazdaD_Dluhova_past_AS_2022.pdf?sequence=1&isAllowed=y

- Bc. Milan Staněk. Analýza úvěrů a půjček – požadavky poskytovatelů na finanční účetnictví podniku. In: Jihočeská univerzita [online]. 30.4.2013. Dostupné z: https://theses.cz/id/9c23ho/5024281

- Otevřená společnost, o. p. s. Infografiky In: Mapaexekuci.cz [online]. 2020. Dostupné z: http://mapaexekuci.cz/index.php/studie-a-analyzy/infografiky/

- Otevřená společnost, o.p.s.. Jak zůstat člověkem v síti dluhů In: Otevrenaspolecnost.cz [online]. 2020. Dostupné z: https://www.otevrenaspolecnost.cz/exekuce

- Bc. Lucie Kaslová. Peer to Peer půjčky. In: Západočeská univerzita [online]. 12.4.2022. Dostupné z: https://dspace5.zcu.cz/bitstream/11025/48548/1/P2P%20pujcky%20-%20Kaslova%20Lucie.pdf