Online půjčka bez výpisu z účtu do 5 minut【červenec 2024】

Potřebujete si rychle půjčit peníze a nechcete ztrácet čas papírováním? V dnešní digitální době nemusíte obcházet jednotlivé banky a čekat, než si vás převezme některý z obchodních zástupců. Online půjčka bez výpisu z účtu vám poskytne prostředky do 5 minut od schválení žádosti, aniž byste udělali krok z vašeho domova. Žádost vyplníte jednoduše online. Využít můžete náš srovnávač, který pro vás najde nejvýhodnější úvěr na trhu.

Proč je online půjčka bez výpisu z účtu populární a na co dávat pozor

4 důvody, proč je online půjčka bez výpisu výhodná

✅ okamžitý přístup k prostředkům

✅ bez zbytečného papírování

✅ bez dokládání příjmů

4 věci, na které si u online půjčky bez výpisu dát pozor

❌ obvykle vyšší úrokové sazby a poplatky

❌ vyšší riziko nesplácení úvěru

❌ větší koncentrace podvodných poskytovatelů

❌ vysoké šance při nesplácení

NÁŠ TIP: Porovnejte nabídky od různých poskytovatelů online půjček. Finančními i jinými podmínkami se mohou značně lišit.

Jak online půjčku bez výpisu získat

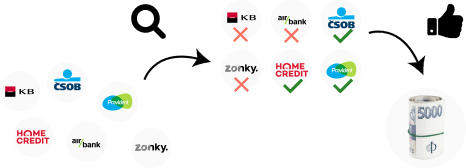

Získat online půjčku bez dokládání výpisu z účtu je s naším srovnávačem snadné. Stačí vyplnit jednoduchý formulář. Na základě zadaných informací algoritmus prověří dostupné nabídky půjček od různých poskytovatelů a najde nejlevnější půjčku pro vás. Neztrácíte čas a vše potřebné najdete na jednom místě.

Pokud se vám některá půjčka zalíbí, můžete se pustit do vyplnění online žádosti. Poté vás přesměrujeme vás na stránky společnosti, kde ověří vaši identitu a příjem. Vše lze provést prostřednictvím bankovní identity či jiných online nástrojů. Jestliže bude vaše žádost schválena, stačí online podepsat smlouvu a peníze máte ihned na účtu.

5 důvodů, proč použít srovnávač:

- nejvýhodnější půjčka šitá na míru vaší situaci

- opravdu dostupné půjčky odpovídající vaší bonitě

- pouze ověření a bezpeční poskytovatelé

- krátkodobé půjčky i dlouhodobé úvěry

- exkluzivní nabídky, se kterými ušetříte

VAROVÁNÍ: Nežádejte o půjčku bez výpisu z účtu, pokud nemáte jiný příjem. Bez pravidelných příjmů budete zápasit se splácením a rychle se můžete dostat do dluhové pasti.

Kdy se online půjčka bez výpisu obecně vyplatí

- na pokrytí výdajů při změně zaměstnání

- na neočekávané výdaje

- na neodkladné opravy v domácnosti

- na úhradu vyššího vyúčtování

- na koupi důležitého spotřebiče

Hlavním rizikem online půjček bez výpisu z účtu bývá příliš krátká doba splatnosti (jen několik týdnů až měsíců). Pokud nesplatíte včas, hrozí vám pokuty a úroky z prodlení. Jestliže se bojíte, že půjčku nedokážete splácet, bude pro vás vhodnější alternativou například dlouhodobá půjčka bez registru.

DOPORUČENÍ: U půjčky zvažte, zda máte realistický plán na její splacení. Nezapomeňte, že při prodlení může dluh rychle narůst kvůli penále.

Rozdíl online půjčky bez výpisu oproti jiným typům půjček

Online půjčka bez výpisu se odlišuje od ostatních typů půjček tím, že nevyžaduje dokládání příjmů. Oproti bankovním půjčkám je snáze dostupná, ale může mít vyšší úrokové sazby. V rámci nebankovních půjček je jednou z mála, která prověřuje registry dlužníků. Vhodná není ani pro podnikatele, pro ně je lepší variantou nebankovní půjčka pro OSVČ.

Pokud jste si právě prošli insolvencí a potřebujete půjčit peníze, může být půjčka po insolvenci vhodnější volbou než online půjčka bez výpisu. Je určena pro osoby s ukončeným insolvenčním řízením, přičemž je třeba počítat s vyššími úroky i poplatky.

Jestliže potřebujete rychle menší částku před výplatou, je pro vás vhodnou volbou půjčka do výplaty. Ta je poskytována na kratší období a často s nižšími částkami než online půjčka bez výpisu. Půjčku navíc můžete získat téměř okamžitě.

Pro osoby bez stálého zaměstnání jsou vhodnou alternativou půjčky pro nezaměstnané. Ty jsou určeny specificky pro žadatele bez pravidelného příjmu ze zaměstnání. Ve srovnání s online půjčkou bez výpisu mohou mít výhodnější podmínky, ale mohou také vyžadovat doložení jiných zdrojů příjmů.

NAŠE RADA: Nehledejte půjčky se zástavou nemovitosti či vozidla, pokud nepotřebujete vysoké částky. U nižších nebankovních půjček by zástava neměla být nutná. Vyhnete se tak riziku ztráty majetku při nesplácení.

Jaká jsou největší rizika a negativní dopady půjček obecně

Rizika u půjček

Při výběru a sjednávání půjčky je důležité dávat pozor na řadu potenciálních rizik, které vás mohou rychle dostat do finančních problémů. Základem je porovnání nabídek od různých poskytovatelů a prostudování smluvních podmínek. Před podáním žádosti ověřte, zda se jedná o důvěryhodného poskytovatele.

Negativní dopady půjček

Nezodpovědné nakládání s půjčkami zvyšuje riziko finančních problémů a předlužení. Velmi rychle se můžete dostat do exekučního řízení. Velkým strašákem jsou sankce, které dokáží cenu úvěru navýšit o desítky tisíc korun. Narazit na ně můžete i u půjček, které se na první pohled tváří výhodně a férově.

Proč existují rizikové půjčky

Rizikové půjčky existují primárně kvůli tomu, že část klientů nemá přístup ke standardním bankovním úvěrům. Důvodů existuje celá řada – nízký či nepravidelný příjem, negativní záznamy v registrech a nedostatečné zajištění. Pro tuto klientelu představují rizikové půjčky jedinou cestu, jak získat peníze. Oproti minulým letům jsou nebankovní společnosti přísněji regulovány. Jednoduše si můžete ověřit u ČNB, zda společnost disponuje příslušnou licencí.

NAŠE RADA: Před sjednáním online půjčky bez výpisu z účtu si přečtěte kompletní podmínky. Někteří poskytovatelé se snaží nevýhodně parametry skrýt.

Závěr

Online půjčka bez výpisu z účtu je vhodným řešením pro ty, kteří potřebují peníze rychle a bez zbytečného papírování. Hlavní výhodou je bezesporu rychlost vyřízení, kdy peníze můžete mít k dispozici už do několika minut od podání žádosti. Na druhou stranu je třeba počítat s tím, že úroky bývají vzhledem k rizikovosti úvěru vyšší než u klasických půjček.

Časté otázky

Je možné získat půjčku v hotovosti?

Stále můžete narazit na poskytovatele, které vám vyplatí půjčku hotově “na ruku”. Buď na pobočce, nebo vám peníze přivezou až domů. Hotovost z půjčky si můžete také nechat vyplatit na poště, u partnerské čerpací stanice, na terminálu Sazky či v partnerských trafikách. Možností je hodně. Půjčku můžete na stejných místech také v hotovosti splácet. Ale splácení bývá možné i převodem na účet. Hotovostní půjčku poskytuje zhruba 15 % licencovaných nebankovních společností. U banky se s ní nesetkáte. Počítejte s vyšší cenou půjčky, neboť zprostředkování půjčky v hotovosti je nákladnější než výplata na účet.

Jak dlouho je záznam v registru a jak se z registrů dostat?

Registry existují dvojího typu:

registry dluhové – bankovní i nebankovní, BRKI, NRKI, SOLUS a EUCB

registry vymáhání dluhů – exekuce a insolvence

Záznamy v registrech jsou vedeny po různě dlouhou dobu. Vždy platí, že dokud závazek nebo vymáhání trvá, je záznam v registru aktivní. Po ukončení se záznam maže ve lhůtě od 15 dní (exekuce), přes 3 roky (SOLUS) až po 5 let (insolvence).

Jak se z registrů dostat? Prvním krokem je doplatit dlužné závazky. Po jejich uhrazení máte dvě možnosti: počkat na automatický výmaz z registru nebo o něj požádat po uhrazení dluhu. Potřebovat budete potvrzení o bezdlužnosti vůči společnosti, která záznam vložila a výpověď GDPR smlouvy s touto společností.

Kde si půjčit, když mám exekuci?

Některé nebankovní půjčky jsou dostupné i při drobné exekuci. Poskytovatelé je nabízejí jako účelovou půjčku na vyplacení se z exekuce, někdy i jako další úvěr nad rámec dluhu, na nějž se současná exekuce vztahuje. Nabídka na nebankovním trhu je široká, ale ne u každého poskytovatele se dá najít půjčka v exekuci. Abyste neztráceli čas zbytečným vyhledáváním a tříděním, spolehněte se na online srovnávač půjček. V kategorii „půjčka v exekuci“ ihned uvidíte přehledný výčet poskytovatelů, jež jsou schopni akceptovat záznamy v registru i drobnou exekuci. Počítat však musíte s dražší cenou půjčky, neboť věřitel podstupuje vysoké úvěrové riziko.

Co dělat, když mi zamítnou půjčku?

Zamítnutí půjčky neznamená definitivní konec. Na trhu působí spousta poskytovatelů, a každý z nich má ke schvalování úvěrů odlišný přístup. Pokud jste neuspěli u jednoho poskytovatele, můžete uspět jinde. Stačí vyzkoušet více bank i nebankovních poskytovatelů. Pokud možno bez skóringu, aby se záznamy o žádostech hned nepropisovaly do úvěrových registrů. Abyste ušetřili čas a námahu s hledáním, kdo by vám mohl půjčit a koho oslovit, využijte online srovnávač půjček. S jednou vyplněnou žádostí oslovíte hned několik poskytovatelů naráz a v krátké době se dozvíte, kde můžete uspět.

Jak sloučit půjčky do jedné?

Sloučení půjček neboli konsolidace není nic složitého. Prvním krokem je vyhledání poskytovatele, který konsolidaci provádí. Nemusíte hledat sami, přehled společností je pro vás připraven v online srovnání půjček v kategorii konsolidace. Vyberete si, která nabídka vám vyhovuje, případně vyplníte jednu univerzální žádost a my u poskytovatelů zjistíme, které ze sloučení bude dostupné právě pro vás. Než se do vyplňování pustíte, spočítejte si, jakou částku chcete celkem konsolidovat. Někteří poskytovatelé celou konsolidaci provedou sami. Jiní vám poskytnou požadovanou částku a vy máte za úkol ji využít ke splacení současných úvěrů a následně o tom nového věřitele informovat. Součástí konsolidace může být navýšení o další peníze.

Jaké doklady musím doložit k žádosti o půjčku?

Každá půjčka je jiná, a proto se i vyžadované dokumenty mohou lišit. U drobných půjček s krátkou splatností si vystačíte s osobními doklady a výpisem z účtu vedeného na vaše jméno. Poskytovatelé se snaží i takto jednoduché dokladování zjednodušit zaváděním BankID a aplikací k nahlédnutí do bankovní historie. Ostatní půjčky mohou vyžadovat nějaké dokumenty navíc. Například potvrzení o příjmu podepsané zaměstnavatelem (vysoké částky úvěru), kopii daňového přiznání (je-li žadatel OSVČ), doklad účelu využití peněz (typicky půjčka na auto), souhlas manžela/manželky s půjčkou, dokumenty k současným půjčkám (konsolidace, refinancování), dokumenty k zastavované nemovitosti (hypotéka).

Zdroje

- REDAKCE. FINANČNÍ VZDĚLÁVÁNÍ [online]. Dostupné z:https://www.financnivzdelavani.cz/

- Odbor Finanční trhy I. Zpráva o vývoji finančního trhu v roce 2022. In: Ministerstvo financí České republiky [online]. 22.6.2023. Dostupné z: https://www.mfcr.cz/cs/financni-trh/bankovnictvi-a-dohled/financni-stabilita-a-dohled/vyvoj-financniho-trhu/2022/zprava-o-vyvoji-financniho-trhu-v-roce-2-51712

- Odbor Finanční trhy I. Zpráva o vývoji finančního trhu v roce 2022. In: Ministerstvo financí České republiky [online]. 22.6.2023. Dostupné z: https://www.mfcr.cz/cs/financni-trh/bankovnictvi-a-dohled/financni-stabilita-a-dohled/vyvoj-financniho-trhu/2022/zprava-o-vyvoji-financniho-trhu-v-roce-2-51712

- Kateřina Mahdalová. Vývoj exekucí v letech 2017 až 2019. In Novinky.cz.[online]. 4.5.2020. Dostupné z: https://www.novinky.cz/domaci/clanek/exekuce-miri-k-zasadnim-zmenam-40322419

- JUSTICE.CZ: INSOLVENCE A OSOBNÍ BANKROT. In: JUSTICE.CZ [online]. Dostupné z: https://justice.cz/jsem-v-exekuci

- Redakce. Lidé si více půjčují na své útraty. Nabyl objem rizikových úvěrů. In: ct24.ceskatelevize.cz [online]. 2023. Dostupné z: https://ct24.ceskatelevize.cz/domaci/3590954-lide-si-vice-pujcuji-na-sve-utraty-nabyl-objem-rizikovych-uveru