Půjčka na bydlení do 5 minut【červen 2025】

Uvažujete o rekonstrukci domu či bytu, nebo jen o výměně nábytku, spotřebičů, o pořízení lepší kuchyně? Hodit by se mohla půjčka na lepší bydlení. Jak vybrat nejlepší půjčku na bydlení? Má být účelová? Se zástavou nebo bez? Hledat nejlevnější variantu, nebo se rozhodovat podle něčeho jiného? Čím se od ostatních odlišuje půjčka na bydlení do 36 let? Vše důležité o bankovních i nebankovních půjčkách na bydlení se dozvíte v tomto průvodci.

Proč je půjčka populární a na co dávat pozor

4 důvody, proč je půjčka na bydlení výhodná

✅ dostatečně vysoká částka na úpravu bydlení

✅ účelové půjčky na bydlení jsou levnější než ty neúčelové varianty

✅ splácení lze nastavit dle vašich možností

✅ jasně dané podmínky pro půjčku

4 věci, na které si u půjčky na bydlení dát pozor

❌ náročnější administrativa

❌ u půjček se zajištěním poměrně dlouhá doba vyřizování

❌ vysoké nároky na bonitu

❌ často závazek na desítky let

VYSVĚTLENÍ: Půjčky na bydlení nepatří k nejnižším. Hypotéky začínají na zhruba 300 tisících a dosahují milionů korun. Takové úvěry se splácejí i 30 let a déle. Půjčky na bydlení bez zajištění mívají strop okolo milionu korun a deseti let splácení.

Jak půjčku na bydlení získat

Kdokoliv vybírá půjčku na bydlení, srovnání by mělo být vždycky jeho prvním krokem. Nejlevnější půjčkou na bydlení byla, je a bude hypotéka. Nabízí (ze zákona) zajímavější podmínky pro mladé. K nejvíce flexibilním patří dlouhodobé neúčelové půjčky na cokoliv bez zajištění nemovitostí. Rozhodnout se nejprve musíte, jakému typu půjčky dáte přednost.

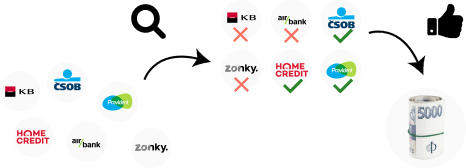

Bude-li to půjčka na bydlení bez zajištění, směle se můžete do jejího výběru pustit v našem srovnávači. Na jednom místě si porovnáte nabídky od prověřených poskytovatelů. A ze stejného místa si úvěr také vyřídíte. Stačí vyplnit a odeslat jediný formulář. My s ním, na základě vašich požadavků a aktuální situace, oslovíme vhodné poskytovatele. Do 5 minut se dozvíte, u kterého z nich můžete s vyřízením úvěru uspět.

5 důvodů, proč použít srovnávač:

- prověření poskytovatelé půjček

- jediný formulář k vyplnění

- pomůžeme vám s výběrem půjčky

- první výsledky do 5 minut

- pokročilá ochrana vašich dat

NÁŠ TIP: Použití srovnávače půjček vás chrání hned dvěma způsoby:

- Máte jistotu, že tady vybíráte jen mezi licencovanými půjčkami od férových poskytovatelů.

- Ke komunikaci s poskytovateli používáme pokročilé šifrování. Vaše data, co vyplníte do formuláře, nemůže díky tomu získat nikdo zvenčí.

Kdy se půjčka obecně vyplatí

- na rekonstrukci kuchyně

- na rekonstrukci koupelny

- na nákup spotřebičů

- na nové vybavení do bytu

- na úhradu kauce při novém nájmu bytu

Půjčka na bydlení patří k nejbezpečnějším půjčkám obecně. Ale zároveň jde o dlouhodobý závazek, s nímž je nutné počítat na dlouhé roky dopředu. Splácení úvěru může v budoucnu komplikovat další osobní/rodinné plány.

DOPORUČENÍ: Předtím, než se pustíte do hledání a vyřizování půjčky na bydlení, se ujistěte, že zvládnete splácet takto dlouhodobý závazek. Důrazně doporučujeme sjednat si životní pojištění tak, aby za vás zvládlo splácení i v případě zdravotních potíží, a tudíž sníženého příjmu.

Rozdíl půjčky na bydlení oproti jiným typům půjček

Půjčka na bydlení může být poskytnuta bankou, ale i nebankovní společností. Vzhledem ke svému rozsahu se málokdy vyplácí v hotovosti, počítejte s variantou půjčky na účet. Na bydlení bývají půjčky účelové (s jasně daným okruhem věcí, které za ně pořídíte), nebo neúčelové, tedy běžné úvěry. Podmínky získání a splácení bývají precizně formulovány, a především u získání patří k nejpřísnějším. Splácení půjčky na bydlení je dlouhodobé.

Na přesně opačném konci úvěrového spektra je půjčka před výplatou první zdarma. Jde o neúčelový úvěr v řádu několika tisíc korun a se splatností do 30 dní. Navíc jde o úvěr vysoce dostupný, často bez registru a bez dokládání příjmu podepsaného zaměstnavatelem.

Především neúčelové půjčky na bydlení a půjčky bez zástavy bývají půjčkami online, podobně jako ostatní spotřebitelské úvěry v našem srovnávači. U hypoték počítejte s osobní návštěvou na pobočce banky a často i s osobními schůzkami s finančním poradcem specializujícím se právě na problematiku hypoték. Ano, hypotéky jsou natolik komplexní úvěrovou oblastí, že se jim věnují specifické skupiny finančních poradců.

Úvěr na bydlení se dá získat i jako půjčka po insolvenci. Lišit se budou u různých poskytovatelů v čase, který musí od insolvence uplynout, aby na bydlení půjčili. Nebankovní společnosti zvládají menší půjčky na bydlení již v řádu měsíců od úspěšného uzavření insolvence, banky oddalují půjčení o několik let. Připomeňme, že záznam o insolvenci zůstává v registru ještě 5 let od jejího ukončení.

VYSVĚTLENÍ: V insolvenci se půjčka poskytovat nesmí, zakazuje to insolvenční zákon. Jak přistupovat k zájemci o úvěr, který insolvenci již ukončil, nikde stanoveno není. O tomto si poskytovatelé rozhodují sami, dle své obchodní politiky. Zatímco banky jsou opatrnější, nebankovní společnosti se více otevírají úvěrovému riziku avšak výměnou za vyšší cenu.

Jaká jsou největší rizika a negativní dopady půjček obecně

Rizika u půjček

Neschopnost splácet, a tím vystavení se sankcím z prodlení, vedoucích až k vymáhání inkasní agenturou, exekutorem, případně k nutnosti požádat o oddlužení. Vyjmenované kroky patří k největším rizikům každého úvěru.

Negativní dopady půjček

Vše, co nás zavazuje k budoucím platbám, má své negativní dopady. U půjček na bydlení se negativa minimalizují. Jak je to možné? Díky určení půjčky (že si pořídíme lepší vybavení do bytu nebo rekonstruujeme), si zhodnotíme svůj majetek i kvalitu života. A právě tomu mají půjčky sloužit. Případné potíže se splácením se pak i snáze řeší.

Proč existují rizikové půjčky

Každá půjčka je do jisté míry riziková. Některá více, jiná méně. Půjčujeme si proto, abychom na to, co potřebujeme, dosáhli mnohem dříve, než si našetříme. Půjčky na bydlení patří k úvěrům s nejnižší mírou pravděpodobnosti, že vyvolají problém se splácením a následnou ztrátou majetkou za předpokladu, že si půjčku vyřídíte u banky nebo u licencované nebankovní společnosti.

VAROVÁNÍ: Přestože je půjčka na bydlení jedním z nejbezpečnějších způsobů zadlužení, ani tak ji neberte na lehkou váhu. Splátky si nechte nastavit tak, abyste je zvládli platit dlouhé měsíce i roky bez větších potíží.

Závěr

Půjčka na bydlení, ať už si ji berete účelově nebo bez uvedení účelu využití peněz, má sloužit ke zvelebení vašeho bytu či domu. S větší půjčkou pořídíte bydlení nebo ho zmodernizujete, s menším úvěrem se dá “vykouzlit” nové vybavení bytu i nové spotřebiče, které díky nižší spotřebě ušetří elektrickou energii. Jde o půjčku dlouhodobou, proto souhlaste jen s tak vysokými splátkami, které pro vás nebude problém splácet ani za několik let.

Časté otázky

Je možné získat půjčku v hotovosti?

Stále můžete narazit na poskytovatele, které vám vyplatí půjčku hotově “na ruku”. Buď na pobočce, nebo vám peníze přivezou až domů. Hotovost z půjčky si můžete také nechat vyplatit na poště, u partnerské čerpací stanice, na terminálu Sazky či v partnerských trafikách. Možností je hodně. Půjčku můžete na stejných místech také v hotovosti splácet. Ale splácení bývá možné i převodem na účet. Hotovostní půjčku poskytuje zhruba 15 % licencovaných nebankovních společností. U banky se s ní nesetkáte. Počítejte s vyšší cenou půjčky, neboť zprostředkování půjčky v hotovosti je nákladnější než výplata na účet.

Jak dlouho je záznam v registru a jak se z registrů dostat?

Registry existují dvojího typu:

registry dluhové – bankovní i nebankovní, BRKI, NRKI, SOLUS a EUCB

registry vymáhání dluhů – exekuce a insolvence

Záznamy v registrech jsou vedeny po různě dlouhou dobu. Vždy platí, že dokud závazek nebo vymáhání trvá, je záznam v registru aktivní. Po ukončení se záznam maže ve lhůtě od 15 dní (exekuce), přes 3 roky (SOLUS) až po 5 let (insolvence).

Jak se z registrů dostat? Prvním krokem je doplatit dlužné závazky. Po jejich uhrazení máte dvě možnosti: počkat na automatický výmaz z registru nebo o něj požádat po uhrazení dluhu. Potřebovat budete potvrzení o bezdlužnosti vůči společnosti, která záznam vložila a výpověď GDPR smlouvy s touto společností.

Kde si půjčit, když mám exekuci?

Některé nebankovní půjčky jsou dostupné i při drobné exekuci. Poskytovatelé je nabízejí jako účelovou půjčku na vyplacení se z exekuce, někdy i jako další úvěr nad rámec dluhu, na nějž se současná exekuce vztahuje. Nabídka na nebankovním trhu je široká, ale ne u každého poskytovatele se dá najít půjčka v exekuci. Abyste neztráceli čas zbytečným vyhledáváním a tříděním, spolehněte se na online srovnávač půjček. V kategorii „půjčka v exekuci“ ihned uvidíte přehledný výčet poskytovatelů, jež jsou schopni akceptovat záznamy v registru i drobnou exekuci. Počítat však musíte s dražší cenou půjčky, neboť věřitel podstupuje vysoké úvěrové riziko.

Co dělat, když mi zamítnou půjčku?

Zamítnutí půjčky neznamená definitivní konec. Na trhu působí spousta poskytovatelů, a každý z nich má ke schvalování úvěrů odlišný přístup. Pokud jste neuspěli u jednoho poskytovatele, můžete uspět jinde. Stačí vyzkoušet více bank i nebankovních poskytovatelů. Pokud možno bez skóringu, aby se záznamy o žádostech hned nepropisovaly do úvěrových registrů. Abyste ušetřili čas a námahu s hledáním, kdo by vám mohl půjčit a koho oslovit, využijte online srovnávač půjček. S jednou vyplněnou žádostí oslovíte hned několik poskytovatelů naráz a v krátké době se dozvíte, kde můžete uspět.

Jak sloučit půjčky do jedné?

Sloučení půjček neboli konsolidace není nic složitého. Prvním krokem je vyhledání poskytovatele, který konsolidaci provádí. Nemusíte hledat sami, přehled společností je pro vás připraven v online srovnání půjček v kategorii konsolidace. Vyberete si, která nabídka vám vyhovuje, případně vyplníte jednu univerzální žádost a my u poskytovatelů zjistíme, které ze sloučení bude dostupné právě pro vás. Než se do vyplňování pustíte, spočítejte si, jakou částku chcete celkem konsolidovat. Někteří poskytovatelé celou konsolidaci provedou sami. Jiní vám poskytnou požadovanou částku a vy máte za úkol ji využít ke splacení současných úvěrů a následně o tom nového věřitele informovat. Součástí konsolidace může být navýšení o další peníze.

Jaké doklady musím doložit k žádosti o půjčku?

Každá půjčka je jiná, a proto se i vyžadované dokumenty mohou lišit. U drobných půjček s krátkou splatností si vystačíte s osobními doklady a výpisem z účtu vedeného na vaše jméno. Poskytovatelé se snaží i takto jednoduché dokladování zjednodušit zaváděním BankID a aplikací k nahlédnutí do bankovní historie. Ostatní půjčky mohou vyžadovat nějaké dokumenty navíc. Například potvrzení o příjmu podepsané zaměstnavatelem (vysoké částky úvěru), kopii daňového přiznání (je-li žadatel OSVČ), doklad účelu využití peněz (typicky půjčka na auto), souhlas manžela/manželky s půjčkou, dokumenty k současným půjčkám (konsolidace, refinancování), dokumenty k zastavované nemovitosti (hypotéka).

Zdroje

- Institut prevence a řešení předlužení, z.ú.. OSOBNÍ BANKROTY In: Institut předlužení [online]. Dostupné z: https://www.institut-predluzeni.cz/mapy-a-statistiky/osobni-bankroty/

- Odbor Finanční trhy I. Zpráva o vývoji finančního trhu v roce 2022. In: Ministerstvo financí České republiky [online]. 22.6.2023. Dostupné z: https://www.mfcr.cz/cs/financni-trh/bankovnictvi-a-dohled/financni-stabilita-a-dohled/vyvoj-financniho-trhu/2022/zprava-o-vyvoji-financniho-trhu-v-roce-2-51712

- Mgr. Miroslav Zeman. Čím se řídit při volbě úvěru. Reklama ne, porovnání ano. In: Bankovní poplatky [online]. 27.6.2023. Dostupné z: https://www.bankovnipoplatky.cz/35378

- MÁLEK, Petr, Gabriela OŠKRDALOVÁ a Petr VALOUCH. Osobní finance. 1. vyd. Brno: ESF MU, Brno, 2010. 203 s. Osobní finance, 1. ISBN 978-80-210-5157-7.

- Martin Bednář. Co je pro Čechy prioritou při výběru půjčky. In Faei.cz.[online]. 18.11.2020. Dostupné z: https://faei.cz/pro-cechy-jsou-pri-vyberu-pujcky-nejdulezitejsi-uroky/

- REDAKCE. Jak na peníze s Českou bankovní asociací. In: ČBA [online]. 30.5.2019. Dostupné z: https://cbaonline.cz/jak-na-penize-s-cba