Půjčka pro lidi v insolvenci do 5 minut【červenec 2024】

Jste v insolvenci a příjmy, které zbydou vám prostě a jednoduše nestačí? Variantou může být půjčka pro lidi v insolvenci. Ta však může přinést nejeden problém. Pokud se i tak rozhodnete pro její sjednání, svěřte se do našich rukou. Během několika málo minut vám představíme nabídky, díky kterým můžete uzavřít ověřenou půjčku. A to online z pohodlí domova.

Proč je půjčka populární a na co dávat pozor

4 důvody, proč je půjčka pro lidi v insolvenci výhodná

✅ varianta finanční pomoci během insolvence

✅ rychlé jednání od schválení žádosti až po vyplacení peněz

✅ i pro žadatele, kteří jsou v insolvenci

4 věci, na které si u půjčky pro lidi v insolvenci dát pozor

❌ malá částka peněz, například půjčka 10000 Kč

❌ velmi drahá forma úvěru

❌ vysoká sankce při opožděné splátce

RADA: V insolvenci jsou sledovány všechny příjmy přijaté na bankovním účtu. Pokud sjednáte úvěr, vždy si peníze vyzvedněte v hotovosti.

Jak půjčku pro lidi v insolvenci získat

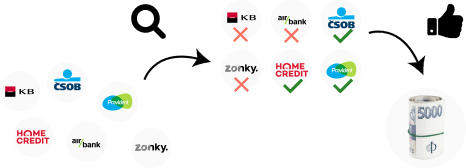

Při uvalené insolvenci je získání úvěru velmi obtížné. Aby nebyla žádost o půjčení peněz uzavřena s podvodníkem, lze využít online srovnávač. Jeho služby jsou nejen zdarma, ale také velmi rychlé. Stačí vyplnit krátký formulář a hned můžete vybírat z předem ověřených licencovaných nabídek. Srovnávač nabízí i úvěry pro žadatele se sníženou bonitou.

Bonitu žadatele banky kontrolují prostřednictvím registrů dlužníků i podle pravidelných příjmů. Aby vše proběhlo rychle a hladce, je ideální využít k potvrzení o příjmech formulář banky. Ten obsahuje všechny důležité náležitosti. Nestanete se tak, že by se proces schválení kvůli chybějícím informacím prodloužil.

5 důvodů, proč použít srovnávač:

- funguje bez zadávání osobních údajů

- online vyhledávání z pohodlí domova

- desítky nabídek na základě jednoho formuláře

- automatické přesměrování na poskytovatele vybraného úvěru

- vyhledá i nabídky, mezi které patří půjčky na mateřské online

VAROVÁNÍ: Podvodné online srovnávače úvěrů po vás mohou chtít citlivé osobní údaje. Ty v žádném případě nikde nevyplňujte.

Kdy se půjčka obecně vyplatí

Půjčení peněz je výhodné v situacích, kdy přínos z úvěru trvá déle, než doba jeho splácení. Peníze je možné využít například :

- na pořízení nového spotřebiče, bez kterého rodina nemůže fungovat

- na nákup pozemku

- na financování vzdělávání členů rodiny

- na nákup vybavení domácnosti

- na úhradu nákladů při začínajícím podnikání

Velké problémy mohou nastat ve chvíli, kdy se žadatel o půjčku nachází v insolvenci. S omezenými financemi je často velmi náročné vyjít. Sjednáním dalšího úvěru ale dlužník porušuje podmínky, které soud při udělení exekuce stanovil. Na základě uzavření dalšího úvěru tak může dojít ke zrušení insolvence.

RADA: Pokud jste v insolvenci, o finanční pomoc požádejte rodinné příslušníky, nebo přátele. Půjčka od nich musí být pouze v hotovosti.

Rozdíl půjčky pro lidi v insolvenci oproti jiným typům půjček

Půjčka pro lidi v insolvenci je nebankovním úvěrem, který nenabízí žádná licencovaná společnost. A to nejen proto, že je úvěr kvůli snížené bonitě žadatele velmi nevýhodný. Zároveň se jedná o půjčku na ruku bez účtu, která je nezákonná. Člověk s insolvencí podle podmínek nesmí uzavírat žádný další úvěr.

Půjčky pro lidi v insolvenci jsou nabízeny za velmi nevýhodných podmínek. Stejně tak je tomu u půjčky bez pravidelných příjmů nebo bez registru. Všechny tyto úvěry jsou sjednávány s nebonitními žadateli. Snížená šance splacení peněz včas je věřiteli kompenzována vyšší úrokovou sazbou i dalšími poplatky. Rozdílem u těchto půjček je jejich poskytovatel. Půjčka pro lidi v insolvenci je vždy nelicencovaným úvěrem od soukromých osob. Úvěry bez pravidelných příjmů nebo bez registru může nabízet i licencovaná společnost.

Půjčka pro lidi v insolvenci je pouze formou půjčky na ruku. A to z jednoho prostého důvodu. Pokud je člověk v insolvenci, jakékoliv peníze, které mu přijdou na účet, jsou okamžitě zabaveny. Pokud chce klient v insolvenci získat finanční pomoc, musí být úvěr vždy vyplacen v hotovosti.

Obdobně jako úvěr v exekuci, ani půjčka na směnku není legální formou úvěru. Obě z těchto variant jsou nabízeny lidem se špatnou bonitou nelicencovanými a neověřenými poskytovateli. Ti tyto úvěry sjednávají za účelem získání vysokého obnosu peněz ze sankcí za pozdní splátky. Pokud člověk může, měl by se oběma těmto úvěrům vyhnout.

DOPORUČENÍ: Při sjednávání krátkodobého úvěru s nízkou částkou využijte možnosti sjednat si první půjčku zdarma.

Jaká jsou největší rizika a negativní dopady půjček obecně

Rizika u půjček

Pokud se rozhodnete sjednat úvěr s neověřeným poskytovatelem, vždy mějte jistotu, jaký typ úvěru uzavíráte. Obloukem se vyhněte nelegálnímu úvěru na směnku. Na ten chce za výhodných podmínek nalákat nejeden lichvář. Jedná se ale o nebezpečný úvěr, u kterého může být kdykoliv změněn majitel směnky. V praxi to znamená, že dlužník musí peníze splácet jiné osobě, než s jakou původně půjčku uzavřel.

Negativní dopady půjček

Pokud sjednáte úvěr v situaci, kdy na vás již byla uvalena exekuce, velmi riskujete. Nejenom, že se zvyšují vaše dluhy. Zároveň můžete přijít o šanci vrátit se díky exekuci do normálního života. Soudní podmínky uzavření dalšího úvěru striktně zakazují. Vzniká tak riziko zrušení exekuce.

Proč musí být nebankovní půjčky regulovány

Ještě před pár lety bylo naprosto běžné, že se peníze mohly půjčovat komukoliv. A to za jakýchkoliv podmínek. Snadno se tak stávalo, že dlužníci čelili extrémně vysokým úrokům nebo sankcím při pozdních splátkách. Aby byl dlužník chráněn, vznikl nový zákon upravující podmínky sjednání úvěru ve prospěch dlužníků.

VYSVĚTLENÍ: Od roku 2016 je díky novému zákonu možné zdarma předčasně splatit část půjčky.

Závěr

Splácet půjčku sjednáním nového úvěru je nejen nevýhodné, ale také nebezpečné. O to víc, pokud se aktuálně nacházíte v situaci soudně vynuceného splácení dluhů. Rychlá půjčka pro lidi v insolvenci nejen zvyšujete dluhy, zároveň se objevuje riziko zrušení insolvence. Pokud vám toto riziko za půjčení pár tisíc korun nestojí, vyčkejte raději na dobu, kdy budete schopni sjednat ověřený a licencovaný úvěr.

Časté otázky

Je možné získat půjčku v hotovosti?

Stále můžete narazit na poskytovatele, které vám vyplatí půjčku hotově “na ruku”. Buď na pobočce, nebo vám peníze přivezou až domů. Hotovost z půjčky si můžete také nechat vyplatit na poště, u partnerské čerpací stanice, na terminálu Sazky či v partnerských trafikách. Možností je hodně. Půjčku můžete na stejných místech také v hotovosti splácet. Ale splácení bývá možné i převodem na účet. Hotovostní půjčku poskytuje zhruba 15 % licencovaných nebankovních společností. U banky se s ní nesetkáte. Počítejte s vyšší cenou půjčky, neboť zprostředkování půjčky v hotovosti je nákladnější než výplata na účet.

Jak dlouho je záznam v registru a jak se z registrů dostat?

Registry existují dvojího typu:

registry dluhové – bankovní i nebankovní, BRKI, NRKI, SOLUS a EUCB

registry vymáhání dluhů – exekuce a insolvence

Záznamy v registrech jsou vedeny po různě dlouhou dobu. Vždy platí, že dokud závazek nebo vymáhání trvá, je záznam v registru aktivní. Po ukončení se záznam maže ve lhůtě od 15 dní (exekuce), přes 3 roky (SOLUS) až po 5 let (insolvence).

Jak se z registrů dostat? Prvním krokem je doplatit dlužné závazky. Po jejich uhrazení máte dvě možnosti: počkat na automatický výmaz z registru nebo o něj požádat po uhrazení dluhu. Potřebovat budete potvrzení o bezdlužnosti vůči společnosti, která záznam vložila a výpověď GDPR smlouvy s touto společností.

Kde si půjčit, když mám exekuci?

Některé nebankovní půjčky jsou dostupné i při drobné exekuci. Poskytovatelé je nabízejí jako účelovou půjčku na vyplacení se z exekuce, někdy i jako další úvěr nad rámec dluhu, na nějž se současná exekuce vztahuje. Nabídka na nebankovním trhu je široká, ale ne u každého poskytovatele se dá najít půjčka v exekuci. Abyste neztráceli čas zbytečným vyhledáváním a tříděním, spolehněte se na online srovnávač půjček. V kategorii „půjčka v exekuci“ ihned uvidíte přehledný výčet poskytovatelů, jež jsou schopni akceptovat záznamy v registru i drobnou exekuci. Počítat však musíte s dražší cenou půjčky, neboť věřitel podstupuje vysoké úvěrové riziko.

Co dělat, když mi zamítnou půjčku?

Zamítnutí půjčky neznamená definitivní konec. Na trhu působí spousta poskytovatelů, a každý z nich má ke schvalování úvěrů odlišný přístup. Pokud jste neuspěli u jednoho poskytovatele, můžete uspět jinde. Stačí vyzkoušet více bank i nebankovních poskytovatelů. Pokud možno bez skóringu, aby se záznamy o žádostech hned nepropisovaly do úvěrových registrů. Abyste ušetřili čas a námahu s hledáním, kdo by vám mohl půjčit a koho oslovit, využijte online srovnávač půjček. S jednou vyplněnou žádostí oslovíte hned několik poskytovatelů naráz a v krátké době se dozvíte, kde můžete uspět.

Jak sloučit půjčky do jedné?

Sloučení půjček neboli konsolidace není nic složitého. Prvním krokem je vyhledání poskytovatele, který konsolidaci provádí. Nemusíte hledat sami, přehled společností je pro vás připraven v online srovnání půjček v kategorii konsolidace. Vyberete si, která nabídka vám vyhovuje, případně vyplníte jednu univerzální žádost a my u poskytovatelů zjistíme, které ze sloučení bude dostupné právě pro vás. Než se do vyplňování pustíte, spočítejte si, jakou částku chcete celkem konsolidovat. Někteří poskytovatelé celou konsolidaci provedou sami. Jiní vám poskytnou požadovanou částku a vy máte za úkol ji využít ke splacení současných úvěrů a následně o tom nového věřitele informovat. Součástí konsolidace může být navýšení o další peníze.

Jaké doklady musím doložit k žádosti o půjčku?

Každá půjčka je jiná, a proto se i vyžadované dokumenty mohou lišit. U drobných půjček s krátkou splatností si vystačíte s osobními doklady a výpisem z účtu vedeného na vaše jméno. Poskytovatelé se snaží i takto jednoduché dokladování zjednodušit zaváděním BankID a aplikací k nahlédnutí do bankovní historie. Ostatní půjčky mohou vyžadovat nějaké dokumenty navíc. Například potvrzení o příjmu podepsané zaměstnavatelem (vysoké částky úvěru), kopii daňového přiznání (je-li žadatel OSVČ), doklad účelu využití peněz (typicky půjčka na auto), souhlas manžela/manželky s půjčkou, dokumenty k současným půjčkám (konsolidace, refinancování), dokumenty k zastavované nemovitosti (hypotéka).

Zdroje

- Iva Špačková. Češi se noří do dluhů, peníze na chod rodiny občas nemá už čtvrtina z nich. In: seznamzpravy.cz [online]. 2023. Dostupné z: https://www.seznamzpravy.cz/clanek/ekonomika-finance-osobni-cesi-se-nori-do-dluhu-penize-na-chod-rodiny-obcas-nema-uz-ctvrtina-z-nich-235318

- REDAKCE. Úvěr je dobrý pomocník, ale špatný pán In: ČNB [online]. 7.12.2020. Dostupné z: https://www.cnb.cz/cs/o_cnb/vlog-cnb/Uver-je-dobry-pomocnik-ale-spatny-pan

- KLEPÁČKOVÁ, Kristýna. Nebankovní úvěry a půjčky na finančním trhu České republiky [online]. Brno, 2015. Dostupné z: https://theses.cz/id/19niw8/ .

- Bakalářská práce. Masarykova univerzita, Ekonomicko-správní fakulta. Vedoucí práce Ing. Dalibor Pánek, Ph.D. Tomáš Nidetzký: Nebankovní poskytovatelé úvěrů musí mít nově licenci – Česká národní banka. [online]. Copyright © ČNB {year}. Dostupné z: https://www.cnb.cz/cs/o_cnb/vlog-cnb/Tomas-Nidetzky-Nebankovni-poskytovatele-uveru-musi-mit-nove-licenci

- Dominik Sedláček. Analýza a srovnání spotřebitelských úvěrů v České republice. Vysoká škola báňská [online]. 2023. Dostupné z: https://dspace.vsb.cz/bitstream/handle/10084/149657/SED0227_EKF_B0412A050005_2023.pdf

- Kristýna Klepáčková. Nebankovní úvěry a půjčky na finančním trhu České republiky. In: Masarykova univerzita [online]. 19.4.2015. Dostupné z: https://is.muni.cz/th/fate1/BP_FINAL.pdf