Půjčka do domu do 5 minut【červenec 2024】

Chtěli byste si dopřát luxus půjčených peněz, které vám někdo doveze až k vám domů? Žádný problém. Věnujte nám svých 5 minut a vyplňte krátký dotazník. O vše ostatní se už postaráme my. Vybereme pro vás nejvíce kompatibilní nabídky. Nabídneme vám půjčku až do domu ihned v hotovosti pouze od ověřených a licencovaných poskytovatelů. Jak na to?

Proč je půjčka populární a na co dávat pozor

4 důvody, proč je půjčka do domu výhodná

✅ často je možné půjčku sjednat i o víkendu

✅ peníze dovezeny až domů

✅ možnost půjčku zařídit online

✅ rychlé dodání peněz

4 věci, na které si u půjčky do domu dát pozor

❌ nabídky neověřených a nelicencovaných poskytovatelů

❌ vysoké sankce při neschopnosti splácet

❌ peníze pouze v hotovosti

❌ obvykle jen malá půjčka peněz

RADA: I když je u půjčky do domu zadlužení pouze krátkodobé, snažte si půjčit co nejméně peněz. Jednotlivé splátky nebudou tak vysoké.

Jak půjčku do domu získat

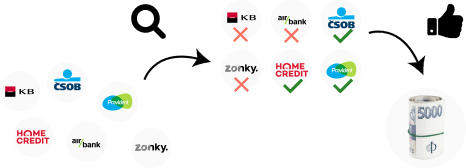

Hotovostní půjčky do domu obvykle nabízí nebankovní společnosti. Vybrat mezi nimi ověřenou a bezpečnou nejvýhodnější půjčku může být komplikované. Ne však s online srovnávačem. Ten, na základě informací z vyplněného formuláře, nabídne pouze ověřené a licencované půjčky.

Schvalování žádostí je v dnešní době velmi rychlé. A to především díky využívání internetu a různých aplikací. Bankám ověřování klientů usnadňuje aplikace Nordigen. Ta rychlostí blesku poskytuje všechny potřebné informace o žadateli. To šetří čas při schvalování jeho bonity i při ověřování totožnosti.

5 důvodů, proč použít srovnávač:

- výběr půjčka na cokoliv na základě konkrétních požadavků

- vyhledávání nabídek i o víkendu a ve svátek

- každá z nabídek je pravidelně aktualizována

- osobní data klienta jsou v bezpečí

- automatické přesměrování na poskytovatele půjčky

DOPORUČENÍ: Vyplnění formuláře pro vyhledávání nabídek věnujte dostatek pozornosti. Následný výběr půjčky pro vás bude jednodušší.

Kdy se půjčka obecně vyplatí

Půjčené peníze je výhodné investovat, či s nimi uhradit závazky přinášející finanční problémy. Půjčka se vyplatí například při:

- financování opravy domácího spotřebiče

- pořízení automobilu na cestu do práce

- pořízení základního kapitálu do podnikání

- úhradě nenadálých finančních výdajů domácnosti

- investici do vzdělávání sebe nebo svých dětí

V hotovosti jsou obvykle půjčovány nižší částky peněz. Klient je sice zadlužen na kratší dobu, splácení pro něj ale může být obtížné. Krátká doba splatnosti může mít za následek navýšení půjčky o sankce a další poplatky. Před uzavřením smlouvy je vhodné spočítat, zda na splátky budete mít dostatek peněz

RADA: Mezi své celkové příjmy a výdaje počítejte částky všech lidí v domácnosti.

Rozdíl půjčky do domu oproti jiným typům půjček

Nebankovní společnosti mohou peníze v hotovosti nabízet i se službou doručení do domu. Peníze jsou vyplaceny v hotovosti téměř okamžitě po sjednání úvěru. Poskytovatel kontroluje především pravidelné příjmy klienta. U úvěrů s nižší úrokovou sazbou může být zásadní i čistý registr dlužníků.

Půjčka vyplacení doma může být jednorázovou formou půjčení peněz. Tu lze nalézt i jako půjčku do domu vyplacenou i opakovaně. Takovou variantou je SMS půjčka. Ta je nejdříve online, nebo osobně schválena. Poté lze každý měsíc poslat SMS a poskytovatel klientovi částku do několika desítek tisíc přiveze až domů. Jednorázové i pravidelné půjčky do domu jsou často nabízeny nelicencovanými společnostmi.

Při sjednávání půjčky do domu ihned by měl žadatel prokázat alespoň částečnou bonitu. Někteří poskytovatelé za zhoršených podmínek peníze půjčují i lidem bez práce nebo s dluhy. Půjčky pro dlužníky nebo bez doložení příjmů mohou mít stejně podmínky jako půjčka do domu. Klient si ale může vybrat, zda chce peníze poslat na účet, nebo vyplatit v hotovosti.

Pokud klient potřebuje peníze okamžitě, variantou je i půjčka na OP nebo půjčka na splátky bez registru. I tento typ úvěru se řadí do kategorie půjček do domu. Opět se jedná o jeho méně výhodnou formu, za kterou si člověk připlatí nejen na úrocích. Především jsou dražší sankce při neschopnosti splácet. Výhodnou půjčku do domu lze sjednat pouze s žadateli bez dluhů a s pravidelnými příjmy.

RADA: Peníze do domu zajišťují i poskytovatelé půjček z konkrétních měst. Zjistěte, zda i vaše město tuto formu půjčení peněz nenabízí.

Jaká jsou největší rizika a negativní dopady půjček obecně

Rizika u půjček

Půjčky často lákají na nízkou úrokovou sazbu či sjednání bez poplatků. Nenechte se nachytat a přečtěte si všechny podmínky. Levnější půjčka může být kompenzována například vyššími sankcemi při opožděných splátkách. Úvěr a jeho podmínky by měly být výhodné komplexně.

Negativní dopady půjček

Sjednat půjčku je jednoduché, že si lidé peníze půjčují, aniž by je skutečně potřebovali. Snadno se mohou dostat do předlužení. Tedy jakési formy úpadku, kdy člověk není schopen dostát svým závazkům a je v situaci, při které není schopen hradit své závazky.

Proč musí být nebankovní půjčky regulovány

V minulosti se úvěrový trh hemžil podvodníky a neověřenými poskytovateli. Aby bylo půjčování peněz bezpečné a nemohli se do něj legálně zapojovat i lichváři, existuje od roku 2016 zákon o spotřebitelském úvěru. Jeho dodržování je kontrolováno Českou národní bankou. Díky tomu si klient může vybrat poskytovatele, který musí dodržovat jeho práva.

VYSVĚTLENÍ: Ne každá z licencí ČNB musí být pravá. Oficiálně si ji lze ověřit v seznamu České národní banky.

Závěr

Okamžité půjčení peněz až s dovezením domů nabízí nejedna nebankovní společnost. Půjčka na ruku do domu je oblíbená především svou rychlostí. Na bonitě klienta záleží, jak bude půjčení peněz výhodné. Riziko vzniká u nelicencovaných poskytovatelů, kteří mohou jednat na hranici zákona. Těm se lze vyhnout díky službám online srovnávače.

Časté otázky

Je možné získat půjčku v hotovosti?

Stále můžete narazit na poskytovatele, které vám vyplatí půjčku hotově “na ruku”. Buď na pobočce, nebo vám peníze přivezou až domů. Hotovost z půjčky si můžete také nechat vyplatit na poště, u partnerské čerpací stanice, na terminálu Sazky či v partnerských trafikách. Možností je hodně. Půjčku můžete na stejných místech také v hotovosti splácet. Ale splácení bývá možné i převodem na účet. Hotovostní půjčku poskytuje zhruba 15 % licencovaných nebankovních společností. U banky se s ní nesetkáte. Počítejte s vyšší cenou půjčky, neboť zprostředkování půjčky v hotovosti je nákladnější než výplata na účet.

Jak dlouho je záznam v registru a jak se z registrů dostat?

Registry existují dvojího typu:

registry dluhové – bankovní i nebankovní, BRKI, NRKI, SOLUS a EUCB

registry vymáhání dluhů – exekuce a insolvence

Záznamy v registrech jsou vedeny po různě dlouhou dobu. Vždy platí, že dokud závazek nebo vymáhání trvá, je záznam v registru aktivní. Po ukončení se záznam maže ve lhůtě od 15 dní (exekuce), přes 3 roky (SOLUS) až po 5 let (insolvence).

Jak se z registrů dostat? Prvním krokem je doplatit dlužné závazky. Po jejich uhrazení máte dvě možnosti: počkat na automatický výmaz z registru nebo o něj požádat po uhrazení dluhu. Potřebovat budete potvrzení o bezdlužnosti vůči společnosti, která záznam vložila a výpověď GDPR smlouvy s touto společností.

Kde si půjčit, když mám exekuci?

Některé nebankovní půjčky jsou dostupné i při drobné exekuci. Poskytovatelé je nabízejí jako účelovou půjčku na vyplacení se z exekuce, někdy i jako další úvěr nad rámec dluhu, na nějž se současná exekuce vztahuje. Nabídka na nebankovním trhu je široká, ale ne u každého poskytovatele se dá najít půjčka v exekuci. Abyste neztráceli čas zbytečným vyhledáváním a tříděním, spolehněte se na online srovnávač půjček. V kategorii „půjčka v exekuci“ ihned uvidíte přehledný výčet poskytovatelů, jež jsou schopni akceptovat záznamy v registru i drobnou exekuci. Počítat však musíte s dražší cenou půjčky, neboť věřitel podstupuje vysoké úvěrové riziko.

Co dělat, když mi zamítnou půjčku?

Zamítnutí půjčky neznamená definitivní konec. Na trhu působí spousta poskytovatelů, a každý z nich má ke schvalování úvěrů odlišný přístup. Pokud jste neuspěli u jednoho poskytovatele, můžete uspět jinde. Stačí vyzkoušet více bank i nebankovních poskytovatelů. Pokud možno bez skóringu, aby se záznamy o žádostech hned nepropisovaly do úvěrových registrů. Abyste ušetřili čas a námahu s hledáním, kdo by vám mohl půjčit a koho oslovit, využijte online srovnávač půjček. S jednou vyplněnou žádostí oslovíte hned několik poskytovatelů naráz a v krátké době se dozvíte, kde můžete uspět.

Jak sloučit půjčky do jedné?

Sloučení půjček neboli konsolidace není nic složitého. Prvním krokem je vyhledání poskytovatele, který konsolidaci provádí. Nemusíte hledat sami, přehled společností je pro vás připraven v online srovnání půjček v kategorii konsolidace. Vyberete si, která nabídka vám vyhovuje, případně vyplníte jednu univerzální žádost a my u poskytovatelů zjistíme, které ze sloučení bude dostupné právě pro vás. Než se do vyplňování pustíte, spočítejte si, jakou částku chcete celkem konsolidovat. Někteří poskytovatelé celou konsolidaci provedou sami. Jiní vám poskytnou požadovanou částku a vy máte za úkol ji využít ke splacení současných úvěrů a následně o tom nového věřitele informovat. Součástí konsolidace může být navýšení o další peníze.

Jaké doklady musím doložit k žádosti o půjčku?

Každá půjčka je jiná, a proto se i vyžadované dokumenty mohou lišit. U drobných půjček s krátkou splatností si vystačíte s osobními doklady a výpisem z účtu vedeného na vaše jméno. Poskytovatelé se snaží i takto jednoduché dokladování zjednodušit zaváděním BankID a aplikací k nahlédnutí do bankovní historie. Ostatní půjčky mohou vyžadovat nějaké dokumenty navíc. Například potvrzení o příjmu podepsané zaměstnavatelem (vysoké částky úvěru), kopii daňového přiznání (je-li žadatel OSVČ), doklad účelu využití peněz (typicky půjčka na auto), souhlas manžela/manželky s půjčkou, dokumenty k současným půjčkám (konsolidace, refinancování), dokumenty k zastavované nemovitosti (hypotéka).

Zdroje

- Průzkumy a indexy. Finanční gramotnost Čechů 2023. In: ČBA [online]. 20.7.2023. Dostupné z: https://cbaonline.cz/financni-gramotnost-cechu-2023

- REDAKCE. Víte, kolik peněz jste utratili minulý měsíc? In: ČNB [online]. Dostupné z: https://www.penizenauteku.cz/

- REDAKCE. Otevřená data podle nařízení vlády č. 425/2016 Sb. In: ČNB [online]. Dostupné z: https://www.cnb.cz/cs/dohled-financni-trh/seznamy/Otevrena-data/

- Nebankovní úvěry a související problémy – Česká národní banka. [online]. Copyright © ČNB 2023. Dostupné z: https://www.cnb.cz/cs/verejnost/servis-pro-media/autorske-clanky-rozhovory-s-predstaviteli-cnb/Nebankovni-uvery-a-souvisejici-problemy-00001

- Odbor Finanční trhy I. Zpráva o vývoji finančního trhu v roce 2022. In: Ministerstvo financí České republiky [online]. 22.6.2023. Dostupné z: https://www.mfcr.cz/cs/financni-trh/bankovnictvi-a-dohled/financni-stabilita-a-dohled/vyvoj-financniho-trhu/2022/zprava-o-vyvoji-financniho-trhu-v-roce-2-51712

- Fintag: CO DĚLAT KDYŽ MÁM ZÁZNAM V REGISTRU. In: Fintag.cz [online]. 14. 1. 2019. Dostupné z: https://www.fintag.cz/2019/01/14/registry-dluzniku-co-delat-kdyz-zaznam-v-nich-brani-hypotece/