Půjčka smlouva na dobu určitou do 5 minut【červen 2025】

Pravidelné příjmy, čisté registry dlužníků a dostatek financí. To jsou základní parametry, které jsou pro úspěšné sjednání úvěru důležité. Překážkou půjčení peněz tak není ani zaměstnání na dobu určitou. Půjčka na pracovní smlouvu je nabízena nejednou bankou. Ten nejlepší úvěr pro vás naleznete díky online srovnávači. Vyplňte krátký formulář a vyberte si ověřený a licencovaný úvěr. Zaručíme vám, že bude přímo šitý na míru vašim požadavkům.

Proč je půjčka populární a na co dávat pozor

4 důvody, proč je půjčka smlouva na dobu určitou výhodná

✅ velké množství bankovních nabídek

✅ při vysokých příjmech levná forma úvěru

✅ spíše krátkodobé zadlužení

✅ peníze lze využít na cokoliv

4 věci, na které si u půjčky smlouva na dobu určitou dát pozor

❌ u nelicencovaných subjektů často skryté poplatky

❌ vysoké sankce při pozdních splátkách

❌ nutnost doložit bonitu klienta

❌ předčasné splacení nemusí být zdarma

RADA: Zvyšte svou bonitu ručením za úvěr majetkem nebo třetí osobou. Můžete tak sjednat výhodnější úvěr.

Jak půjčku smlouva na dobu určitou získat

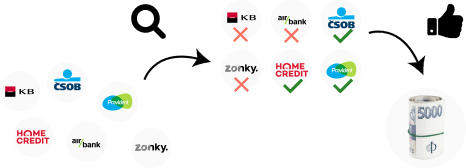

Schválení žádosti a tedy i sjednání úvěru je během na dlouhou trať. Čas a nervy může žadatelům o půjčku usnadnit online srovnávač. Stačí vyplnit krátký formulář a srovnávač zdarma a naprosto bezpečně vygeneruje výhodné nabídky úvěrů přesně podle představ klienta.

Banka má při schvalování žádosti povinnost kontrolovat u žadatelů takzvaný skóring. Za skóring je považováno ověření bonity žadatele. Tedy nejen jeho dlužní minulost či to, zda figuruje jeho jméno v některém z registru dlužníků. Důležité je i doložení potvrzení o pravidelných příjmech. To lze ověřit například výpisem z bankovního účtu.

5 důvodů, proč použít srovnávač:

- všechny služby jsou zdarma

- možné využít online ve dne v noci

- i pro žadatele, kteří nemají finanční gramotnost

- vyhledání nejvýhodnější půjčky během několika minut

- na základě jednoho krátkého formuláře

TIP: Aby vše proběhlo bezpečně, nikdy na webových stránkách online srovnávače nezadávejte žádné osobní informace.

Kdy se půjčka obecně vyplatí

Půjčené peníze je vhodné využít například:

- na renovaci zahrady

- na vklad do podnikání

- na období, kdy jste v pracovní neschopnosti

- na rekonstrukci bytu

- na koupi uměleckého obrazu, jehož hodnota bude stoupat

Při sjednávání úvěru kromě bezpečnosti nezapomeňte ani na maximální finanční částku, kterou můžete měsíčně splácet. Krátkodobé úvěry jsou díky zadlužení jen na pár měsíců velmi výhodné. Ne však, když měsíčně zaplatíte více, než na co skutečně máte.

RADA: Na úhradu splátek použijte maximálně 50 % ze svých čistých měsíčních příjmů.

Rozdíl půjčky smlouva na dobu určitou oproti jiným typům půjček

Půjčka smlouva na dobu určitou může být bankovní i nebankovní půjčkou ihned na účet či v hotovosti. V případě, že klient prokáže svou bonitu a především dostatek příjmů, smlouva na dobu určitou nemusí hrát při schvalování úvěru žádnou roli. Bonitní klienti dokážou sjednat úvěr za nízkou úrokovou sazbu, sankce i poplatky.

Půjčka na pracovní smlouvu určitou je výhodnou formou úvěru. Díky tomu, že je půjčována poměrně levně, jedná se o opačný úvěr oproti půjčce bez doložení příjmů nebo bez registru. Tyto úvěry jsou poskytovány méně bonitním žadatelům, jejichž finanční situace není příliš pozitivní. Nemají tak šanci dosáhnout na bankovní úvěr a peníze si půjčují za vyšší úrokové sazby i dalších poplatků. Často se jedná o městské úvěry, jakým je i půjčka Uherské Hradiště.

Půjčka smlouva na dobu určitou může být bankovním úvěrem, který je vždy vyplácen jednorázově. Nebankovním úvěrem, který lze získat v pravidelných termínech, je SMS půjčka. Ta je nabízena za benevolentnějších podmínek spíše méně bonitním klientům. Ti o peníze po schválení žádosti mohou žádat opakovaně zasláním SMS.

I přesto, že je půjčka bez smlouvy na neurčito sjednána za velmi výhodných podmínek s bonitním klientem, není důležité, na co klient peníze použije. Jedná se tak o opačnou formu úvěru než auto půjčka. Forma schvalování žádosti je obdobná, peníze ale mohou být použity pouze na pořízení nového nebo ojetého vozu. Oba tyto úvěry jsou vyplaceny v hotovosti, nebo na bankovní účet.

DOPORUČENÍ: I v případě, že máte sjednanou smlouvu na dobu určitou, můžete o úvěr požádat banku. Tu především zajímá částka vašich pravidelných příjmů.

Jaká jsou největší rizika a negativní dopady půjček obecně

Rizika u půjček

Nikdy nevíte, kdy se vlivem nečekané události dostanete do finančních problémů. V případě půjčení peněz byste měli počítat se různými scénáři. Důležité je nepřehlédnout způsoby řešení pozdního splácení. Někteří poskytovatelé úvěrů nenabízí žádné výhodné řešení a jenom zvyšují pokuty. Ověřené a licencované společnosti vám často již ve smlouvě nabídnou možnost odložení splátek nebo upravení splátkového kalendáře.

Negativní dopady půjček

Je-li dlužník ve špatné finanční situaci a nemá na včasnou úhradu splátek, může se dostat do předlužení. Tedy situace, kdy dluhy kvůli sankcím rostou a klient nemá naději, že by se jeho situace kdy zlepšila. Právě proto existuje možnost konsolidace půjček. Díky ní mohou být, často za výhodnějších podmínek, všechny úvěry převedeny k jednomu věřiteli. Úvěrové splátky se stávají výhodnějšími a často je i celý dluh levnějším.

Proč musí být nebankovní půjčky regulovány

Bankovní půjčky jsou nabízeny lidem ve skvělé finanční situaci. Ne každý tak má šanci na takovou půjčku dosáhnout. Dluhy či nepravidelné příjmy nahrávají poskytovatelům nelicencovaných úvěrů. Tito poskytovatelé nemají licenci, jejich činnost tedy není kontrolována Českou národní bankou. Aby lidé věděli, jakým podmínkám se vyhnout a s kým úvěr sjednat, pomáhá jim nový zákon o spotřebitelském úvěru.

VYSVĚTLENÍ: Ne každá soukromá osoba je nutně lichvářem. Lichváře poznáte tak, že porušuje zákon o spotřebitelském úvěru a peníze od klientů vymáhá nelegálním způsobem.

Závěr

Půjčka se smlouvou na dobu určitou není ani v portfoliu bankovních služeb ničím neobvyklým. Bonitní klienti mají velkou šanci získat ověřený a licencovaný úvěr za velmi výhodných podmínek. I u prověřených úvěrů je ale na místě opatrnost. A to především při pročítání smlouvy. Často se mohou objevit skryté poplatky či sankce tak vysoké, že se z výhodného úvěru rychle stane drahá půjčka.

Časté otázky

Je možné získat půjčku v hotovosti?

Stále můžete narazit na poskytovatele, které vám vyplatí půjčku hotově “na ruku”. Buď na pobočce, nebo vám peníze přivezou až domů. Hotovost z půjčky si můžete také nechat vyplatit na poště, u partnerské čerpací stanice, na terminálu Sazky či v partnerských trafikách. Možností je hodně. Půjčku můžete na stejných místech také v hotovosti splácet. Ale splácení bývá možné i převodem na účet. Hotovostní půjčku poskytuje zhruba 15 % licencovaných nebankovních společností. U banky se s ní nesetkáte. Počítejte s vyšší cenou půjčky, neboť zprostředkování půjčky v hotovosti je nákladnější než výplata na účet.

Jak dlouho je záznam v registru a jak se z registrů dostat?

Registry existují dvojího typu:

registry dluhové – bankovní i nebankovní, BRKI, NRKI, SOLUS a EUCB

registry vymáhání dluhů – exekuce a insolvence

Záznamy v registrech jsou vedeny po různě dlouhou dobu. Vždy platí, že dokud závazek nebo vymáhání trvá, je záznam v registru aktivní. Po ukončení se záznam maže ve lhůtě od 15 dní (exekuce), přes 3 roky (SOLUS) až po 5 let (insolvence).

Jak se z registrů dostat? Prvním krokem je doplatit dlužné závazky. Po jejich uhrazení máte dvě možnosti: počkat na automatický výmaz z registru nebo o něj požádat po uhrazení dluhu. Potřebovat budete potvrzení o bezdlužnosti vůči společnosti, která záznam vložila a výpověď GDPR smlouvy s touto společností.

Kde si půjčit, když mám exekuci?

Některé nebankovní půjčky jsou dostupné i při drobné exekuci. Poskytovatelé je nabízejí jako účelovou půjčku na vyplacení se z exekuce, někdy i jako další úvěr nad rámec dluhu, na nějž se současná exekuce vztahuje. Nabídka na nebankovním trhu je široká, ale ne u každého poskytovatele se dá najít půjčka v exekuci. Abyste neztráceli čas zbytečným vyhledáváním a tříděním, spolehněte se na online srovnávač půjček. V kategorii „půjčka v exekuci“ ihned uvidíte přehledný výčet poskytovatelů, jež jsou schopni akceptovat záznamy v registru i drobnou exekuci. Počítat však musíte s dražší cenou půjčky, neboť věřitel podstupuje vysoké úvěrové riziko.

Co dělat, když mi zamítnou půjčku?

Zamítnutí půjčky neznamená definitivní konec. Na trhu působí spousta poskytovatelů, a každý z nich má ke schvalování úvěrů odlišný přístup. Pokud jste neuspěli u jednoho poskytovatele, můžete uspět jinde. Stačí vyzkoušet více bank i nebankovních poskytovatelů. Pokud možno bez skóringu, aby se záznamy o žádostech hned nepropisovaly do úvěrových registrů. Abyste ušetřili čas a námahu s hledáním, kdo by vám mohl půjčit a koho oslovit, využijte online srovnávač půjček. S jednou vyplněnou žádostí oslovíte hned několik poskytovatelů naráz a v krátké době se dozvíte, kde můžete uspět.

Jak sloučit půjčky do jedné?

Sloučení půjček neboli konsolidace není nic složitého. Prvním krokem je vyhledání poskytovatele, který konsolidaci provádí. Nemusíte hledat sami, přehled společností je pro vás připraven v online srovnání půjček v kategorii konsolidace. Vyberete si, která nabídka vám vyhovuje, případně vyplníte jednu univerzální žádost a my u poskytovatelů zjistíme, které ze sloučení bude dostupné právě pro vás. Než se do vyplňování pustíte, spočítejte si, jakou částku chcete celkem konsolidovat. Někteří poskytovatelé celou konsolidaci provedou sami. Jiní vám poskytnou požadovanou částku a vy máte za úkol ji využít ke splacení současných úvěrů a následně o tom nového věřitele informovat. Součástí konsolidace může být navýšení o další peníze.

Jaké doklady musím doložit k žádosti o půjčku?

Každá půjčka je jiná, a proto se i vyžadované dokumenty mohou lišit. U drobných půjček s krátkou splatností si vystačíte s osobními doklady a výpisem z účtu vedeného na vaše jméno. Poskytovatelé se snaží i takto jednoduché dokladování zjednodušit zaváděním BankID a aplikací k nahlédnutí do bankovní historie. Ostatní půjčky mohou vyžadovat nějaké dokumenty navíc. Například potvrzení o příjmu podepsané zaměstnavatelem (vysoké částky úvěru), kopii daňového přiznání (je-li žadatel OSVČ), doklad účelu využití peněz (typicky půjčka na auto), souhlas manžela/manželky s půjčkou, dokumenty k současným půjčkám (konsolidace, refinancování), dokumenty k zastavované nemovitosti (hypotéka).

Zdroje

- Průzkumy a indexy. Finanční gramotnost Čechů 2023. In: ČBA [online]. 20.7.2023. Dostupné z: https://cbaonline.cz/financni-gramotnost-cechu-2023

- BALABÁN, Zdeněk.Slabikář finanční gramotnosti: učebnice základních 7 modulů finanční gramotnosti. 2. aktualiz, vyd. Praha: Cofet, 2011, 416 s. ISBN 978-809-0439-610.

- Odbor Finanční trhy I. Zpráva o vývoji finančního trhu v roce 2022. In: Ministerstvo financí České republiky [online]. 22.6.2023. Dostupné z: https://www.mfcr.cz/cs/financni-trh/bankovnictvi-a-dohled/financni-stabilita-a-dohled/vyvoj-financniho-trhu/2022/zprava-o-vyvoji-financniho-trhu-v-roce-2-51712

- Veronika Andělová. Nebankovní půjčka v porovnání s úvěrem u banky. In: Vysoká škola polytechnická [online]. 2017. Dostupné z: https://is.vspj.cz/bp/get-bp/student/43895/thema/4689

- Nebankovní úvěry a související problémy – Česká národní banka. [online]. Copyright © ČNB 2023. Dostupné z: https://www.cnb.cz/cs/verejnost/servis-pro-media/autorske-clanky-rozhovory-s-predstaviteli-cnb/

- Nebankovni-uvery-a-souvisejici-problemy-00001 ŠKVÁRA, Miroslav. Finanční gramotnost. 1. vyd. Praha: Miroslav Škvára, 2011. 219 s. ISBN 9788090482302